在消费升级和老龄化发展趋势下,日益增长的健康需求催生出庞大的保健品市场,更是诞生了史玉柱、陈年代、钟睒睒这些富豪榜常客。不过时代瞬息万变,保健品行业的发展格局也在发生变化。

过去,中老年人主要为国内保健品市场的主力消费人群,市场销售的产品也多以滋补养生的人参、鹿茸和生物制剂类口服液为主;近几年,随着消费人群逐渐向新生代倾斜,以85后、90后为代表的消费主力逐渐占据市场,复合维生素和膳食补充剂便开始成为主流。

在此发展趋势下,Euromonitor数据显示,2021年,汤臣倍健以9.3%的市占率成为中国保健品行业的龙头品牌。此外在2022年,汤臣倍健董事长梁允超更以235亿元的财富登上珠海首富宝座。

资料显示,梁允超曾任职于太阳神集团,后于1995年创立汤臣倍健,主推膳食营养补充剂。在保健品发展的黄金年代,汤臣倍健曾顺利邀请到姚明当代言人,并于2010年登录深交所创业板,成为国内“膳食营养补充剂第一股”。

根据公开数据,从上市至今,汤臣倍健的营收增长已超过17倍,净利润增长也已超过16倍,市值更是翻了近4倍,达到314亿元。不过值得注意的是,从去年5月起,汤臣倍健的股价就开始下跌。截至11月4日收盘,该股已从37.2元的最高点跌至18.48元,市值已一年多内跌去二分之一。

此外,从10月底到11月底,汤臣倍健还连续7日遭深股通减持,共计减持499.13万股。截至4日,深股通最新持股量为1亿股,占汤臣倍健A股总股本的5.90%。

资本市场的反映总是迅速又诚实的,时代浪潮持续翻涌,汤臣倍健在未来的日子里还能否稳坐头部交椅?在疫情影响线下消费的当下,国内保健品生意还好做吗?大公快消深入观察。

大单品收入承压

商誉减值风险犹在

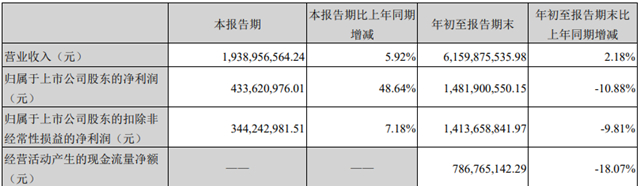

日前汤臣倍健公布2022年三季度报告,数据显示,今年第三季度,公司实现营业收入19.39亿元,同比增长5.92%;实现净利润4.34亿元,同比增长48.64%。

前三季度,汤臣倍健合计实现营收61.6亿元,同比下降2.18%;实现净利润14.82亿元,同比下降10.88%;扣非归母净利润为14.14亿元,同比下降9.81%。

图源:汤臣倍健2022年三季度报告

从单季度数据来看,汤臣倍健的盈利能力依旧很不错,但从今年整体表现来看,该公司发展速度已较去年有所放缓。此外截至三季度末,汤臣倍健经营活动产生的现金流净额已同比减少18.07%至7.87亿元,核心利润的质量有所下降。

在业绩报告中,汤臣倍健将盈利下滑的结果归因为年初疫情影响下,部分重点市场运输受阻,扩区产品调整成本较高。但光大证券研报指出,一方面由于疫情反复致线下渠道受影响,另一方面由于品类相对单一,储备产品申请保健食品批文进度较慢,汤臣倍健近两年的表现已十分疲软。

据了解,在产品类型上,目前汤臣倍健已生产有蛋白粉、维生素、矿物质、胶原蛋白、天然动植物提取物及其他功能性膳食营养补充剂,涵盖片剂、粉剂、胶囊等形态;自有品牌方面,公司拥有膳食补充剂品牌“汤臣倍健”、关节护理品牌“健力多”、眼部健康营养专业品牌“健视佳”、婴童营养健康品“顶呱呱”以及儿童营养补充剂“Pentavite”和澳大利亚益生菌品牌“Life-Space”。

而到了今年前三季度,汤臣倍健两大主力品牌营收增速均出现下滑。其中,主品牌“汤臣倍健”实现收入34.60亿元,同比下降5.04%;关节护理品牌“健力多”实现收入10.15亿元,同比下降12.15%。不过益生菌品牌“Life-Space”国内产品今年前三季度实现收入2.53亿元,同比增长53.33%;境外LSG实现营业收入5.77亿元,同比增长16.2%。

2018年,为发展益生菌业务,汤臣倍健曾耗资35.6亿元收购澳大利亚保健品公司Life-Space Group Pty Ltd(以下简称“LSG”)。但在2019年初,新实施的《电子商务法》对澳洲代购市场造成巨大冲击,影响了LSG当年的业务收入,汤臣倍健也因此计提了超15亿元的商誉减值和无形资产减值,致使公司当年出现大量亏损。时至今日,这一损失仍在给汤臣倍健财务报表带来影响。

数据显示,从2019年到2021年,汤臣倍健子公司LSG分别实现营收4.58亿元、5.67亿元和6.58亿元;但净利润方面,LSG前两年却分别亏损了15.53亿元、746.7万元,仅去年盈利0.11亿元,三年间合计亏损超15亿元。

值得注意的是,在去年8月,汤臣倍健还曾因此次收购收到广东证监局警示函,称公司存在未如实披露标的资产实际盈利与相关盈利预测存在重大差异的情况,以及内幕信息知情人登记不完整等违规行为。

截至今年上半年,汤臣倍健合并报表商誉账面价值为11.18亿元。于半年报中,汤臣倍健也直言,若未来LSG在澳洲市场的经营状况或“Life-Space”品牌在中国市场业务推广不达预期等,仍面临商誉减值风险,可能对公司当期损益造成一定影响。

线下渠道困境

线上增长乏力

作为国内VDS(膳食营养补充剂)龙头企业,线下药店等非直销领域曾是汤臣倍健崛起的重要利器。但随着人们消费方式改变以及疫情的影响,这一渠道结构也开始发生改变。

资料显示,汤臣倍健产品的销售模式主要分为经销和直营。在经销模式下,公司一边会将产品直供给线下药店、商场等零售终端,一边还会将产品分销给阿里、京东等线上电商平台。

在2010年以前,庞大的药店终端数始终是汤臣倍健产品销售的核心竞争力。公开数据显示,截止2010年6月30日,汤臣倍健药店零售终端数量达到8553个,商超零售终端有450个,合计零售终端达9003个,其中药店渠道占比高达95%。

但华创证券研报显示,从2010年到2020年,受惠于电商业务迅速发展,国内VDS线上渠道的销售占比在这十年间一路飙升,从2.9%的比例涨至了42.7%。而相比之下,药店渠道则从原来的50%逐渐压缩至不到20%。在此背景下,汤臣倍健依靠药店销售网络打造的线下“护城河”,似乎在社会消费习惯的转变中出现“瓦解”的迹象。

据了解,汤臣倍健也曾尝试在区域市场提高供货价,但这一举动却直接影响到了公司产品在药店货架的陈列,并导致同样的产品在不同渠道价差过大。去年7月,汤臣倍健还曾正式启动线下销售改革和线上线下一体化战略调整,但从今年公司线上、线下渠道的销售数据来看,战略落地情况似乎并不理想。

今年以来,受疫情反复影响,汤臣倍健物流端始终承压,一定程度上也对国内线下门店动销产生影响。数据显示,今年前三季度,汤臣倍健线下渠道收入约占境内收入的67.55%,同比下降3.86%;线上渠道收入同比增长了3.95%,其中第三季度增速环比放缓。

事实上,保健品行业向来与营销推广密不可分,而为了刺激消费,汤臣倍健也一直在加大对线上渠道的费用投入。数据显示,今年前三季度,汤臣倍健销售费用为20.86亿元,同比增长了27.3%,占营收比例33.86%。

不过一位业内人士直言:“线上经济曾在疫情冲击下迎来过一阵快速发展,但随着流量见顶,这一领域的许多需求也在逐渐回落。加大线上投入不一定有好结果。”

据悉,近两年,阿里、京东、抖音、快手已经成为了汤臣倍健主品牌的主要销售平台,但公司日前表示,2022年前三季度主品牌在京东、唯品会等平台实现双位数的GMV增长,在阿里平台却表现相对较差。

不过在此前10月26日的投资者活动中,汤臣倍健也曾透露,由于主品牌钙和多种维生素两大基础营养品类冲冠战略的实施、核心产品蛋白粉的战略投入,预计公司第四季度销售费用率可能超过去年同期水平。

此外,汤臣倍健于报告期末的预付款项余额也较年初上升了77.38%至2.41亿元,公司称主要系品牌推广费及原材料的预付款增加所致。

另外在今年前三季度,汤臣倍健的营业总成本也同比增长了10.23%至44.78亿元。国信证券研报指出,汤臣倍健成本压力逐季增加,下半年开始在报表端影响毛利率水平。且公司为强化品牌与平台建设正处于销售费用加大投放期,短期利润有所承压。

重营销、轻研发难题

成本压力凸显

回顾汤臣倍健的发展历史,可以发现渠道和营销是公司发展起来的两个不可或缺的成功因素。但随着行业环境发生改变,品牌增长逻辑必然也要跟着做出调整。

今年3月初,汤臣倍健董事长梁允超曾在一封致股东的信中提出,希望在未来八年里,初步完成汤臣倍健向强科技型企业的转型。

在梁允超看来,营养保健行业有两条发展方向。“一个是重功能的保健食品,一个是轻功能的食品化和快消化。前者以维生素、矿物质和动植物提取物为主要原料,需要在研发上投入大量资金与人员,门槛高;后者介于保健品与食品之间,比如玻尿酸软糖、营养素饮料等产品,市场空间大,年轻人喜欢,门槛低,但竞争激烈。”

虽然从言谈中可以感受到,梁允超似乎想走前一条道路,但从公司实际发展情况来看,汤臣倍健仍需先解决重营销、轻研发这一尴尬现状。

数据显示,2022年前三季度,汤臣倍健的研发费用为1.02亿元,同比增长7.2%,占营收比例为1.69%。而从2018年到2021年,这以数字也始终维持在差不多水平,分别为1.035亿元、1.26亿元、1.4亿元和1.503亿元,远低于同期的营销投入。

此外在原材料采购上,由于汤臣倍健产品品种较多,原料较为分散,所以公司还面临着原料采购价格上涨或将影响产品毛利率的问题。

数据显示,2022年前三季度,汤臣倍健的毛利率为68.78%,虽然同比上涨了2个百分比,但环比看三季度单季公司毛利率略有下滑。汤臣倍健称,主要由于原材料自年初涨价带来成本压力,上半年公司通过消耗库存储备支持生产,三季度起开始采购补库存,成本压力自三季度起开始在报表端有所体现。

不过前瞻产业研究院指出,目前中国保健品市场上游原材料整体处于供大于求的情况,上游议价能力较弱。下游主要以药店、医院、商超等流通渠道为主,其转换产品付出的成本较低,因此下游渠道议价能力较强。

但是从市场竞争情况来看,行业毛利率较高且进入壁垒不算很高,因此对潜在进入者的吸引力较大,同时市场集中度较低,竞争比较激烈。在市场逐渐分散化且进入企业数量不断增多的情况下,保健品市场竞争将呈现越来越激烈的态势。

值得关注的是,保健品行业向来争议颇多,尤其是在许多带有强烈诱导色彩的广告文案上。随着大健康时代到来,国家相关政策、行业法规、标准建设等相继出台与落地,行业逐步走向成熟,膳食营养补充剂行业监管也会日趋严格。一旦行业规范化程度和准入门槛进一步提高,这将对行业的长期发展和竞争格局产生重大影响,同时企业面临的压力和挑战也将增大。

对于汤臣倍健来说,如何继续守好自己的市场份额并起到龙头企业的带头作用,是公司需要思考的重要问题。