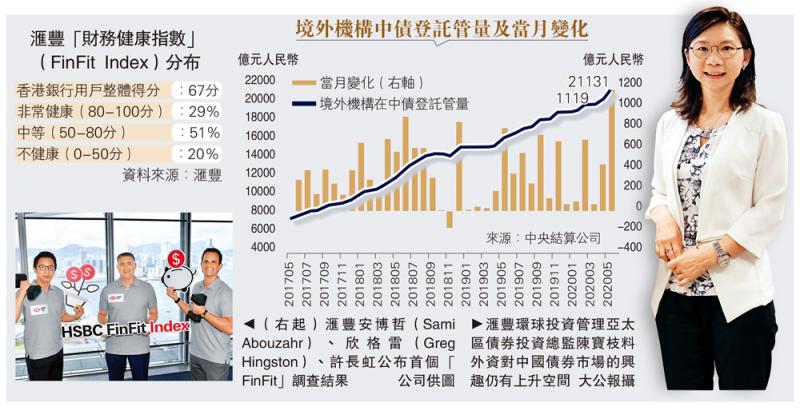

图:滙丰环球投资管理亚太区债券投资总监陈宝枝料外资对中国债券市场的兴趣仍有上升空间 大公报摄

中国近年持续开放债券市场,加上中国债市获纳入国际债券指数,境外投资者对中国在岸债券市场的兴趣日浓。滙丰环球投资管理亚太区债券投资总监陈宝枝表示,欧美国家的国债收益率低企,预期境外资金将持续流入中国债市,惟主要集中於风险较低的国债和政策性银行债类别。若要提升境外投资者对内地企业债的兴趣,她建议宜提升企业债的信用评级透明度。\大公报记者 黄裕庆

根据中央结算公司的数据,截至今年5月底,境外机构於内地银行间债券市场(CIBM)持有的债券总值约为2.11万亿元(人民币,下同),按年增长逾31%,佔CIBM整体规模(约66.3万亿元)的比例上升至3%左右。CIBM佔内地整体债市的比例高达96%。

中美国债息差逾2厘

陈宝枝接受大公报访问时说,若计算CIBM市场内的国债(CGB)类别,外资持有的债券佔比更高,达到9%左右。同以十年期国债为例,中国国债的收益率昨日约为2.9厘,美国国债则为0.7厘左右,相差逾2厘。她形容外资对内地债市有兴趣,惟投资意欲可能受中美摩擦等因素影响而延后,部分原因则是对人民币汇率前景有所顾虑。

滙丰近年亦有推出人民币基金,陈宝枝说基金规模(AUM)录得增长,惟增长速度“无想像中快”,相信与汇率因素有关。她解释说,假如人民币汇率能保持在较为稳定状态,再加上债券收益率有上升空间,相信投资者的兴趣将会逐渐增加。滙丰预期到了2020年底时,人民币对美元的汇率为6.95元人民币,相对现水平略为升值。

亚洲企业债料领跑同类债

境外投资者现时持有的内地债券,主要是国债和政策性银行债,但绝少涉足企业债。

陈宝枝说,假如内地企业债的信用评级透明度能够提升,例如由国际上三家主要评级机构(标準普尔、穆迪和惠誉)以其一贯的国际标準为债券评级,而这些债券的发行量亦有相当规模和流通性,外资才会逐渐考虑。

除了中国在岸债券市场,投资者对亚洲债券的兴趣亦持续。陈宝枝表示,在当前低息环境下,预期信用利差(credit spread)将在扩阔水平保持一段较长时间,为亚洲企业债券提供投资机遇。

此外,陈宝枝进一步指,由於亚洲地区应对疫情的措施有效,加上货币及财政政策回应及时,从基本面出发,预料亚洲企业债券有望跑赢众多全球同类债券;2020年的违约率估计会升至4%左右,但仍处於相对较低水平。