图:分析指,汇率灵活调整能够实现对制造业企业,尤其是出口依赖度较高的制造业企业的定向宽松 中新社

三季度经济增长继续放缓,猪肉价格上涨的压力却在同时显现。宏观政策似乎陷入了“不可能三角”:如何在提振经济增长的同时保持物价的稳定?如何在放松货币政策的过程中保持宏观杠杆率的稳定?如何在结构性控杠杆的同时,解决实体融资需求不足的问题,以定向宽松促进经济增长?8月5日以来人民币汇率开启的新征程或许能将这看似不可能的挑战变为可能。\兴业银行首席经济学家、华福证券首席经济学家、兴业研究副总裁 鲁政委

笔者认为,汇率能够成为同时实现稳增长、稳物价和稳杠杆“三稳”的有效手段,并能达到对制造业的精准滴灌。首先,汇率市场化调整能够直接改善出口企业经营情况,在融资需求疲弱、宏观杠杆率较高的背景下促进“低信贷”的增长。因此,汇率灵活调整能够实现对制造业企业,尤其是出口依赖度较高的制造业企业的定向宽松。其次,汇率市场化调整对于以可贸易品为主的工业品价格影响较大,但对不可贸易品占比较高的消费者物价指数(CPI)篮子影响有限。

一、结构性通胀下的汇率良方

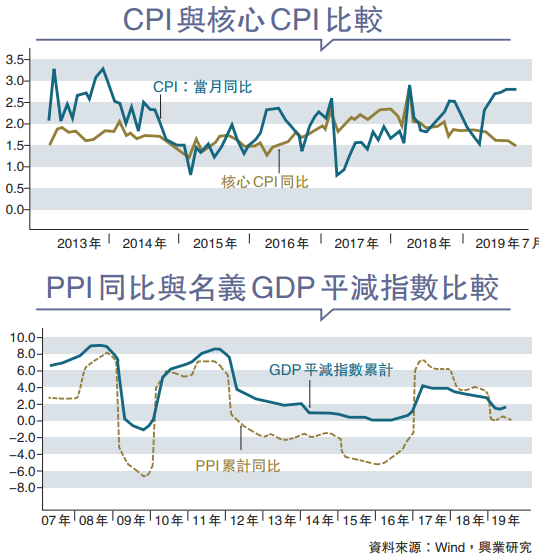

从稳物价的角度来看,当前中国面临的是由农产品供给冲击引发的结构性通胀。虽然8月CPI同比维持在2.8%的较高水平,但核心CPI同比进一步下滑,这反映出物价中枢并没有长期抬升的趋势。在消费领域价格上升的同时,工业品领域价格已陷入通缩,给名义国内生产总值(GDP)增速、乃至宏观杠杆率的稳定带来挑战。笔者的计量分析结果显示,人民币汇率的灵活调整既能减轻工业品领域的通缩压力,又不会对CPI同比形成过大的压力。

这是由于中国CPI篮子与生产者物价指数(PPI)篮子的构成差异较大,CPI中包含了大量新鲜农产品、服务等可贸易程度低的产品,而PPI篮子中的产品多数可贸易程度高。因此,人民币实际有效汇率的变化对CPI同比影响有限,却会显著影响PPI同比。

经济景气程度、信用扩张和汇率都是影响物价的重要因素。因此,笔者分别将CPI同比与PPI同比对GDP、广义社融(社融与地方债之和)同比和实际有效汇率同比进行回归分析。由于广义社融同比数据起始时间为2004年,本文选用2004年以来的样本。此外,考虑到汇率和信用扩张对物价的影响有一定的滞后性,这里我们用实际有效汇率和广义社融的滞后项进行分析。回归结果显示,实际有效汇率同比贬值1个单位,能够提高PPI同比0.34个单位,但对CPI同比的影响并不显著。因此,在PPI通缩而CPI有上升风险的背景下,人民币有效汇率贬值有助于提振PPI,但不会带来明显的CPI上涨压力。

二、汇率调整精准滴灌制造业

为了实现宏观杠杆率的稳定,货币信贷的增速需要与名义GDP增速相匹配。在信贷资源有限的情况下,优化信贷投放的结构成为政策着力的重点。7月央行召开的银行业金融机构信贷结构调整优化座谈会要求合理控制房地产贷款投放,加强对经济社会发展重点领域和薄弱环节信贷支持。

然而,当前融资需求的结构与政策意愿之间出现了分歧。近年来各路市场主体均将中国房地产市场视为低风险、高回报的资产,由此吸引社会资金向房地产领域集中。房地产开发贷款占全部贷款的比例从2010年1月的7%提高到2019年6月的8%,同期个人住房贷款占比从13%提高到19%。2019年二季度制造业贷款需求指数却由于内外需较为疲弱的原因同比转负。由于符合政策导向的优质融资需求不足,7月以来票据转贴利率时常与资金成本倒挂。这中间既有供给原因,更有去产能情况下的需求原因。

在过去,信贷的增长往往会先刺激房地产与基建领域,进而引起制造业订单的增加,带来制造业的繁荣。在数据上表现为房地产增速通常领先于制造业投资增速。而当下房地产融资受限,地方政府平台融资监管趋严,定向宽松的信贷政策向实体经济的传导似乎遇到了阻滞。

而人民币有效汇率的变动能够另辟蹊径,实现精准向制造业领域的定向宽松。数据显示,人民币有效汇率同比下降经常伴随着工业企业利润的回升。汇率贬值对企业的正面影响在以计算机通信为代表的出口导向型行业中更为显著,而对以非金属矿物制品为代表的内需依赖型行业中并不显著。与之相比,广义社融的增长则对非金属矿物制品业增加值有显著的正向影响,但对计算机通信行业的增加值影响并不显著。因此,定向宽松和产业结构的优化能够使“低信贷”的增长成为可能。

由此来看,在稳增长、稳物价和稳杠杆的三重目标之前,保持汇率的灵活性或许将成为破局的关键。充分发挥汇率作为宏观经济自动稳定器的作用,可以在稳杠杆的约束下通过做大分母来支持经济增长、优化产业结构,同时不加剧农产品领域的物价压力。