图:中国10月上半月猪肉价格涨幅显著扩大,远超9月的80%

从目前形势看,降息的条件比9月更弱,一方面中美关系超市场预期缓和,另一方面CPI同比大概率维持在至少3%,此外政府对经济下行容忍度显著上升。\中国人民大学客座教授 邓海清

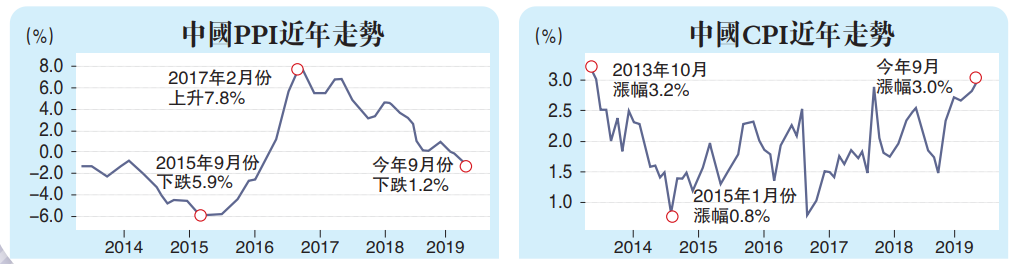

中国9月CPI同比3.0%,市场预期2.9%,前值2.8%;PPI同比-1.2%,市场预期-1.2%,前值-0.8%。

猪肉价涨幅扩CPI料续升

2019年9月10日,我们在8月CPI点评中提出,“最早到下个月2019年9月,CPI就能到达3%”,当时市场对我们的判断提出大量质疑,认为去年9月是高基数、今年9月CPI同比将回落。

我们在当时提出,9月CPI同比到达3%的条件有两个:一是9月全月食品价格不低于9月上旬,二是9月非食品价格环比符合历史季节性规律。

从结果来看,第一个条件超额满足,9月全月价格超过9月上旬,第二个条件没有满足,非食品价格弱于季节性规律,综合结果仍然将CPI推至3.0%。

目前市场普遍认为10月CPI将回落,但我们认为10月CPI继续向上破3%概率较高。

第一,10月上半月猪肉价格涨幅显著扩大,10月猪肉价格同比上涨高达110%,远远超过9月的80%(农业部口径)。

第二,10月蔬菜、水果价格下跌,但同比贡献并非全部是向下力量。由于去年2018年蔬菜价格同样下跌,导致今年10月蔬菜价格同比较9月相比是扩大的(跌幅减少),仅水果价格同比较9月小幅下降,完全无法对冲猪肉、蔬菜价格的10月同比较9月的上升。

第三,猪肉价格上涨已经带动食用油价格上涨,以往食用油价格环比波动很低,在猪肉价格上涨下,食用油价格也将持续推高CPI。

高基数效应 PPI暂回落

PPI基本上完全是跟随基数波动。2018年5月至2018年10月为PPI环比超高基数,仅基数效应贡献PPI同比下降2.2%。

但这种基数效应是不可持续的。我们反覆强调,11月开始将进入PPI环比超低基数,基数效应将拉动PPI同比上涨1.9%。

从近期PPI环比看,2019年3月以来,基本在0%附近波动,9月PPI环比为正的0.1%,表明中国并不存在通缩。从通缩的含义讲,基数效应导致的PPI同比为负并非通缩,回顾2012至2015年的通缩,当时PPI环比长期、显著为负,这种现象在当前并未出现。预期10月PPI同比将进一步下降至-1.5%左右,之后将快速回升,12月或者明年1月PPI将重新转正。

2019年7月以来,降息预期持续存在。起点是7月2日市场传言总理在达沃斯论坛的讲话提到降息(实际官方表述是“降低实际利率水准”),加速是特朗普挑起中美贸易战升级,高潮是美联储降息、全球降息潮,第二个高潮是国务院定调全面降准。但是,降息预期从未实现。

从目前形势看,降息的条件比9月更弱,一方面中美关系超市场预期缓和,另一方面CPI同比大概率维持在至少3%,此外政府对经济下行容忍度显著上升。

2019年9月24日,央行行长易纲表示,“我们并不急于像其他一些国家央行所做的那样,有一些比较大的降息和量化宽松的政策”、“应该在整个货币政策操作的过程中,珍惜正常的货币政策空间,使得我们能够在正常的货币政策空间中尽量长地延续正常的货币政策,这样对整个经济的可持续发展和老百姓的福祉是有利的”。

我们一直认为,货币政策空间是政策储备,是大国博弈的重要资源,现在使用的越多,将来的空间就越少,而从易纲的最新表态中,我们的观点得到验证。

我们目前仍然维持债券市场震荡市的观点不变,主要逻辑是央行不松不紧。经济仍然疲弱、央行货币政策不会因为CPI转向,决定了债券没有趋势性熊市;央行在CPI超高下不会加码宽松,经济拐点随时可能出现,决定了债券没有趋势性牛市。

债市料维持震荡格局

从2016年的期限利差来看,十年国债跌破3%需要下列两个条件至少具备其一:一是央行OMO降息,货币市场利率中枢从2.55%下降至至少2.4%;二是市场情绪比2016年更加疯狂,目前两者都没有看到。

我们维持震荡市观点不变,不存在趋势性熊市或者牛市,加杠杆吃票息仍是最佳策略。2019年8月收益率低点以来,已经上行20BP左右,以10年国债为基准,若收益率能够在当前基础上大幅上行,则可以逢高布局;但若收益率重新逼近3%、大牛市预期重燃,则仍需警惕债市调整风险。

(本文为作者个人观点,不代表所在机构立场)