图:受到疫情的影响,当前宏观经济活动的体量,可能不足正常水平的六成

根据可以获取的高频数据,笔者进行了测算:尽管部分企业在陆续复工,但受到新冠病毒疫情影响,当前宏观经济体量可能仍然不到正常水平的六成。这意味着,依然还有超过四成的经济需要恢复。近期主要工业行业的去库存压力在明显增大,积极的政策会更快的推出。

受到新冠病毒疫情的影响,今年的“复工潮”大幅推迟。根据笔者统计,31个省市中多数将复工时间延迟到2月10日,而湖北则是2月14日。尽管2月10日开始,部分企业陆续复工,但节奏依然非常缓慢。首先,2月10日这个复工日期,仅是省级层面出台的相关文件,地级市甚至区县的复工日期还会更晚一些。其次,实际操作中,企业要想复工需要申请审核,要求比较严格,不是所有企业都能通过。再次,企业经营者和员工都有较多顾虑,员工担心受传染,经营者担心出现确诊被封闭。

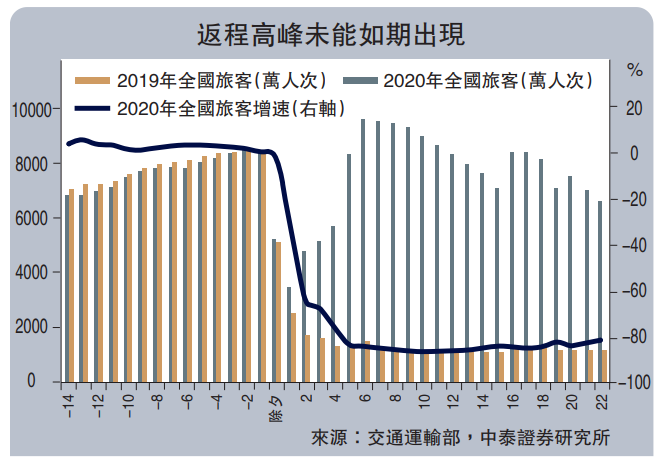

返程潮并未开启

我们可以通过诸多高频指标,来观测复工的节奏。从人口远距离流动的情况来看,务工人员的“返程潮”并未开启。根据交通运输部的统计,今年节前十五天全国发送旅客总量达11.4亿人次,比去年同比增加了2%左右。但受疫情影响,截至2月16日,节后旅客数量仅3亿人次左右,同比回落了82.2%;而和节前相比,也只有其两至三成的规模。

从大数据统计到的人口迁徙情况来看,主要大城市迁入规模也在低位。我们跟踪了北京、上海、深圳和杭州四个城市的百度迁徙指数,该指数是百度地图基于用户的地理位置服务而获取的数据。从这四个城市的迁入规模指数来看,今年节后的“返程高峰”均没有出现,其间虽有小幅反弹,基本上一直处于低位。

另一方面,人口在各城市内部的流动也在低位。笔者采集了城市拥堵延时指数和地铁客流量的数据,来反映城市内部自驾和公共交通出行的情况。结果显示,不管是交通拥堵还是地铁客流量的水平,都远远低于往前同期。例如,当前上海的地铁客流量仅为往年同期的一成左右。为了防控疫情需要,居民使用公共交通出行的人次明显减少,但自驾出行的数量也非常低。

煤电消耗指标低预期

到底现在复工到了什么程度?经济活动相比正常水平恢复了多少?笔者可以用六大电厂发电耗煤的数据做个测算。

按照正常的进度,从正月初一开始,随着企业陆续复工、经济活动逐渐恢复,六大电厂发电耗煤量就会明显回升,大概需要二十天时间恢复至正常水平。而现在整个正月都即将过去,发电耗煤量还是处于比初一还低的水平,并没有出现企稳回升。

按照往年的规律,春节影响消退后,受前期赶工、天气、季节等因素的影响,发电耗煤量大致是春节前正常水平的90%。按照这一比例估算的话,今年春节后如果六大电厂发电耗煤量恢复至正常水平大概是67万吨/天。而这67万吨里,也有居民生活用电带来的耗煤,大概比例是17%,扣除这部分后,正常产业用电耗煤应该是56万吨/天。但是当前实际的发电耗煤量只有38万吨/天,扣除居民生活用电后,实际产业用电耗煤大概只有31万吨,只有正常耗煤量的56%。

也就是说,受到疫情的影响,当前宏观经济活动的体量,可能不足正常水平的六成。考虑到春节期间也会有部分企业并不停歇经营活动,实际返工后再复工、开工的比例可能远远不到六成。

笔者的这一测算和目前部分省份官方公布出的数据是脗合的。近期部分省份公布了规模以上企业的复工率,大多在50%上下。而且这里面的统计可能不仅包括停工后又复工的企业,也包括了春节期间一直在运行的企业,所以实际停工后又复工比例肯定比这个水平低。

往年春节之后经济活动恢复到正常水平大概需要二十天,今年2月10日开始陆续复工,但考虑到疫情影响,人员、交通和复工审批等各环节都会拖累进度,经济恢复至正常水平可能需要三十天。这意味着,可能至少要等到3月中旬工业生产才会恢复到正常水平。

中小房企资金紧张

此外,其他的高频数据显示,服务业很多领域也处于半停摆的状态。今年春节期间(除夕至初六)内地旅客入境中国香港、澳门的人次都下滑了80%以上。据艺恩统计的票房数据,从今年除夕至正月二十二,二十多天的时间里票房收入仅3300万左右,相比去年同期近110亿的规模,同比下滑99.7%。

房地产交易活动仍然受限,销售面积同比下滑94%。往年春节假期过后,地产销售便会逐渐恢复,而今年春节已过去二十多天,30大中城市的商品房销售面积仍在低位徘徊,相较去年同期下滑了94%,预计疫情恐慌情绪还会持续影响未来的销售情况。

而近几年房企融资偏紧后,地产商对于销售回款的依赖也变大了,长时间的零销量对于房企的现金流会造成极大的压力,特别是现金流偏紧、融资困难的中小房企面临更大的生存危机。部分房企全国性的降价销售,也反映了销售压力和现金流压力。

需求弱致原料库存高企

需求遇冷的情况下,主要工业品库存水平大幅上升至历史高位。例如五种主要钢材的钢厂库存水平已经升至历史最高,比往年最高点还高了一半。水泥的库容比水平,突破了过去几年的最高点。化工产品的库存也都在突破历史高点,尤其是PTA(对苯二甲酸)的库存天数已经达到了过去高点的两倍,所以主要工业品行业面临的去库存压力反而更大了。

这也证明了,主导库存指标走势的最重要因素是经济需求,如果需求不好,库存水平再低、去库存的时间再久,都不会出现补库存。仅仅总结历史经验规律得出的结论并不可靠,还是要发现背后的主要驱动因素是什么,历史往往不会简单的重复。

往前看,即使疫情过去,有些经济活动可以弥补,有些是无法弥补的,疫情的中长期影响不容忽视,再加上房地产市场的均值回归,经济下行压力仍在。不过在经济下行压力增大的情况下,笔者认为积极的政策会更快地推出,降息周期会继续且步伐更快,预算内财政、政策性银行会发力基建,房地产调控会加快边际放松的节奏。所以,今年投资的主逻辑仍是政策宽松,并不是经济企稳,这一点并没有被疫情改变,反而被疫情加强了。