8月中下旬以来,内地部分地区在“能耗双控”目标的约束下大幅限产,对短期工业生产形成影响。8月国家发改委发布《2021年上半年各地区能耗双控目标完成情况晴雨表》显示,全国19个省份为一级、二级预警。随后各地相继出台严格的限电限产举措,包括江苏、广东、云南等省,对化工、钢铁、有色金属、非金属建材等行业进行限产。双控政策对经济的短期冲击主要集中体现在9月份的工业生产,我们从两个思路来考察能耗双控的影响:

一,考察分行业的变化和投入产出视角下的影响。能耗双控主要针对“两高”专案,包括煤电、石化、化工、钢铁、有色金属冶炼、建材等6个行业类别。根据9月发电日耗煤量、钢铁周产量、水泥开工率等高频数据估算,能耗双控对相关行业生产的拖累约在3%至5%。按照这6个产业的降幅来估算,9月工业生产受拖累约1.5%。假设这种供给约束向下传导,受影响较大的行业包括非金属矿物制品业、金属制品业、建筑业等。

二,参考秋冬季环保限产对工业生产的影响。2017年首次执行京津冀地区秋冬季环保限产,对相关省份工业增加值平均拖累约3%。长三角2018年也开始执行秋冬季环保限产,但政策相对温和,江浙两省工业增加值拖累约0.5%。我们以这两个案例为基准,假设红色预警省份采取更严格措施、工业拖累3%,黄色预警省份政策相对温和,工业拖累0.5%,其余省份不做大规模额外限产,则对工业生产总的拖累约为1.3%。

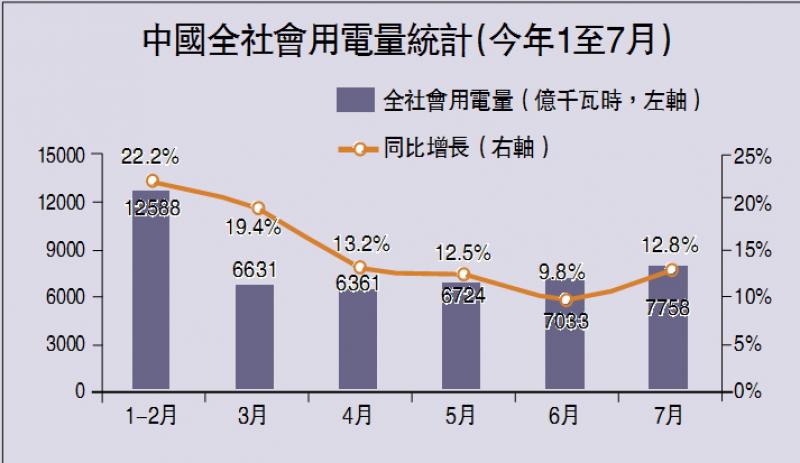

除了能耗双控的短期冲击,电力供给不足也导致了7月以来持续性的限电限产。在需求端,受出口、气温等因素支撑,中国用电需求居高不下。1至8月全社会用电量同比增长13.8%,比规模以上企业发电量增速高2.5个百分点,创下2003年以来增速差的最大值,反映了用电紧张的格局。在供给端,水力发电同比负增长,火力发电则受到煤炭生产监管、进口煤炭减少等约束,难以弥补电力供给缺口。未来电力短缺对工业生产和居民生活的影响,或持续体现。

能耗双控政策的影响可能持续到年底,但4季度较9月会有边际改善。多数地方的能耗双控、限电限产政策截止时间并未明确,部分地方政策暂定截至9月底,比如江苏、浙江等地一些阶段性限产举措;也有些省份或城市的政策,将特定领域的限产持续到年底,比如云南(黄磷、铝、工业矽等)、广西(电解铝)、新疆(电解铝)等。总体来看,四季度工业生产仍然会一定程度上受能耗双控政策的压制,但在边际上会较9月有所好转。综合考虑9月能耗双控对工业生产的拖累,以及工业增加值占GDP比重,我们预计9月生产收紧对三季度经济增速的影响在0.1-0.15个百分点。

展望四季度,考虑到执行阶段性政策的省份的工业体量,明显大于将限产政策持续到年底的省份;并且持续到年底的产业政策,主要是针对特定领域(比如电解铝等)。9月份生产“急刹车”,可能更多是为了突击完成三季度的能耗双控目标。中性情形下,我们假设目前受到能耗双控影响的工业生产中,有30%的比例在四季度仍然受到压制,那么四季度经济增速受到的拖累约在0.1-0.15个百分点左右。未来还需关注三季度晴雨表发布后能耗双控政策的变化。

消费物价将回升

供给约束支撑上游工业品价格,PPI同比增速年内或在9%以上,但上游涨价对中下游盈利空间的挤压加剧,货币政策将保持稳中偏鬆态势。我们认为,伴随采暖季临近,煤价或仍将坚挺;各地钢铁限产的同时,地产、城投严监管也抑制了需求,钢价或继续5月以来的震荡态势;国际油价、铜价受疫情扰动外出和生产、供给逐步释放、Taper临近等因素影响,可能延续近月的高位震荡态势。我们预计,年内PPI同比或维持在9%以上,CPI同比逐步回升、11月后升至2%以上。在原材料价格大涨、生产受限、运价高企的情况下,中下游利润空间受到挤压。7月降准后流动性偏鬆,近期利率市场的变化,可能更多反映了政府发债加速等因素的扰动,货币政策稳中偏鬆的态势并未转变。