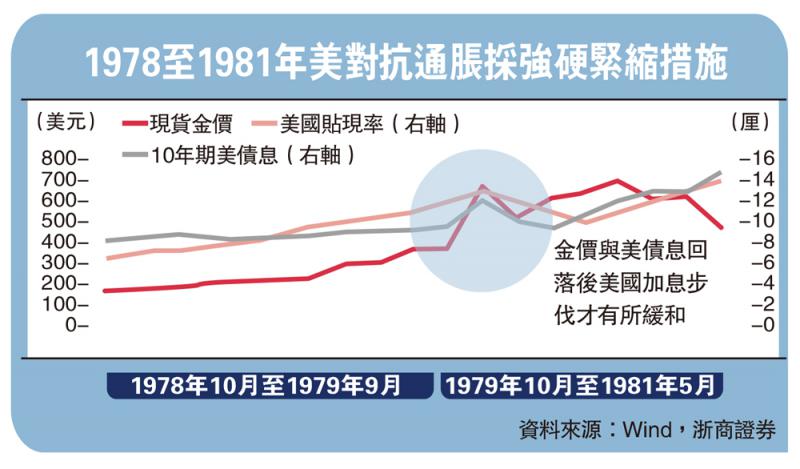

图:1978至1981年美对抗通胀采强硬紧缩措施

美联储实行双目标制,锚定价格稳定与充分就业,经济增长并不在其列;滞胀压力之下,联储双目标制决定其在“滞”上更关注就业而非经济增长。一般情况下高失业率往往与低增长并存,但失业率上升存在一定的滞后性,换言之,企业的裁员行为会滞后于经济拐点时滞约一年,这一规律于在当下同样适用。

笔者预计,今年美国经济将逐季下行,全年来看二季度将出现经济下行拐点,但因为经济衰退与失业率上行存在时滞效应,预计失业率将在下半年筑底反弹。考虑到滞胀环境下联储锚定的是高通胀与高失业率,在当前就业市场尚且良好的背景下,二季度经济转弱并不会成为联储加息缩表的掣肘;但下半年起需持续观测失业率的变化,可能逐步筑底往上需重点观测白宫和美联储对失业率回升的政策反应。

上世纪70年代末美联储主席沃尔克,采取了非常强硬的紧缩措施应对通胀预期,除了价格型的调控方式外(加息提升贴现率),还增加数量型的管控目标(设定货币供应量的增速目标),同时还配合卡特政府实施消费信贷管控,比如停止汽车和家庭消费贷款。尽管当时弗里德曼的“货币数量理论”盛行,但沃尔克强调不会采用货币数量理论,而是采用理性预期学派。

因此,美联储必须有超出市场预期的行为才能抑制通胀预期。超预期表现在政策工具和力度两方面:在政策工具上,除了贴现率这一价格型指标外,沃尔克还设定货币供应量的增速目标,并配合卡特政府进行消费信贷控制;在政策力度上,为应对大滞胀,沃尔克认为,控制通货膨胀在很大程度上是一场心理战,核心在于扭转市场对于物价将持续上涨的预期,树立央行决心控制并打击通胀的信誉度。为此应保持货币政策的连续性,不惜在通胀预期回落前无视失业率和政治面压力层层加码,直至通胀预期出现明显回落方才停止紧缩步伐。

美联储主席鲍威尔在国会作证时曾表示在必要时会追随沃尔克的脚步,像他一样“不惜一切代价”恢复价格稳定。笔者认为,面对本轮高通胀,鲍威尔很有可能学习沃尔克采取超出市场预期的方式抑制通胀,包括加息幅度超预期(迅速回归至中性利率以上)、缩表力度超预期(缩表速度上限仍有400亿美元左右的线性增强空间)、缩表时间窗口延长(缩表延续时间长于加息)等。

下半年或停止加息

综合考虑,笔者认为联储后续货币政策的潜在路径为:5月加息50点子、6至7月加息75点子,此后加息进程将渐进弱化甚至不加息,主要原因是8月以后临近中期选举投票(11月);缩表方面,5、6、7三个月缩表速度逐步提升至950亿美元,之后将匀速持续至年底。上述政策节奏将助于联储实现多重目标:

加息方面,首先是二季度紧缩力度层层递进有助于通胀预期尽快回落,将既有的加息计划加码、前置,这一做法对通胀预期的打压作用好过匀速的“钝刀割肉式”的加息;其次是这一节奏可以使得美联储迅速在7月将政策利率提升至中性利率及以上,从而为中期选举前货币政策立场的调整留有时间空间。从鲍威尔任期内的决策经验看,白宫的行政意图经常阶段性成为美联储的重要干预因素。下半年通胀压力逐步下行、失业率逐渐抬头的背景下,拜登政府可能在中选压力下有宽货币诉求。

缩表方面,首先是可以延缓美债长短端利率倒挂风险;其次是缩表可以减少货币供应量也是压低需求和通胀的方式之一,需要指出的是,缩表在控通胀和压制需求方面仅仅是作为加息的辅助手段,美联储调整政策立场的主要手段仍是加息。

美债方面,在7月份美联储政策调整触及中性利率之前,可能出于打压通胀预期考虑,联储局呈现持续超预期鹰派的政策立场。10年美债收益率受紧缩预期驱动可能在7月加息缩表的并行时期最高上行至3.5厘,其中实际利率可能进一步突破0.5厘,向1厘迈进,通胀预期可能逐步向2%的联储合意方向回落。

美汇指数方面,笔者预计受紧缩持续超预期驱动将进一步上行至105附近。美股方面,在加息缩表预期较强的情况下,美股仍面临下行风险。在美联储尽量控制美债收益率曲线不持续倒挂情况下,且美股前期风险有一定释放,市场整体风险可控。笔者认为,美股机会需等待加息缩表明朗之后,二季度大幅度回调空间有限,但难有突出表现,维持弱势震荡、中枢下行走势的概率较大。