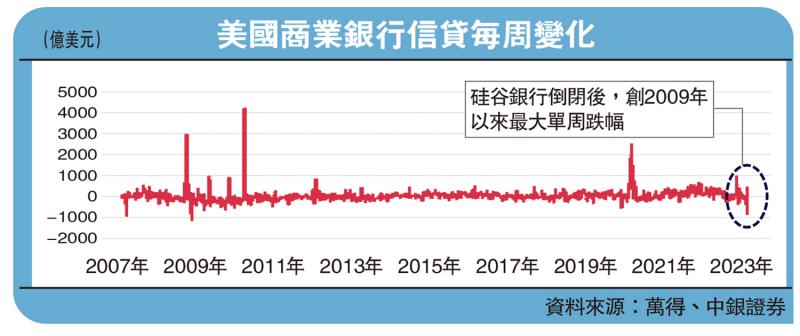

图:美国商业银行信贷每周变化

硅谷银行之所以会破产,当然跟美国激进加息有关,但更重要的原因则是:硅谷银行自身经营犯了错误,未能有效规避利率上升带来的市场风险。因为问题主要出在硅谷银行自己身上,再加上美国政府及时有效的应对,硅谷银行倒闭没有演变成系统性金融危机。

要跟踪美国金融市场的系统性风险度,TED利差和VIX波动率指数两个指标值得关注。TED利差是3月期欧洲美元利率(LIBOR)和3月期美国国债收益率之间的利差。TED利差愈高,表明金融市场流动性愈紧张,风险度愈高。而VIX波动率指数则是用期权价格推算的,VIX波动率指数愈高,表明投资者愈恐慌。

硅谷银行倒闭确实推升了TED利差和VIX波动率指数,但在2005年以来的长周期数据中,硅谷银行倒闭带来的波动只是一个非常不起眼的小凸起,跟2020年3月美股因新冠疫情而数次熔断时不可同日而语,更与2008年次贷危机不是一回事。到2023年4月初,TED利差和VIX指数均已从3月中旬的高位回落,表明硅谷银行倒闭带给美国金融市场的冲击已经消退。

硅谷银行倒闭带来的金融冲击虽然正在平息,事件在实体经济中产生的余波却才刚刚展开。以硅谷银行倒闭为标志,美国此轮货币紧缩将进入第二个阶段,金融市场流动性紧缩将逐步向实体经济融资紧缩传导。硅谷银行倒闭暴露出美国金融机构的脆弱性。此事之后,美国金融机构向实体经济发放融资的意愿和能力都会明显下降。

从2022年7月到硅谷银行倒闭之前,美联储在货币紧缩过程中,将自己的总资产缩减了约5700亿美元。但在硅谷银行倒闭之后仅仅两周,美联储的资产负债表就扩张3920亿美元。从数量上来看,美联储两周时间就把之前大半年缩表规模的七成给扩了回去。

但仅看数量是有误导的。硅谷银行倒闭之前的大半年中,美联储缩表的主要方式是卖出美国国债,尤其是中长期国债。硅谷银行倒闭之后的扩表,则几乎完全是通过发放短期贷款来完成的。在扩表的同时,美联储仍在继续卖出其手中的美国国债。硅谷银行事件并未改变美联储紧缩货币抑制通胀的政策导向,而只是给美联储流动性调控带来了短期扰动。

在硅谷银行事件之后,各家金融机构会更加注重自身的稳定性,并相应削减自身向实体经济投放的融资量。在硅谷银行倒闭之后的第二周,美国商业银行信贷(包括商业银行购买的证券)就创出了2009年以来的最大单周跌幅。硅谷银行倒闭带给各金融机构的不安全感,已经抑制了美国金融体系向实体经济的融资发放。未来,美国实体经济将会更明显地感受到融资紧缩的压力。

随着硅谷银行倒闭令实体经济融资紧缩加剧,美国经济景气预计还会进一步下滑。虽然各方对美国2023年陷入衰退是早有预期,但仍有不少人认为这将只是温和的衰退。目前美国正在经历几十年未见的激进货币紧缩,令美国各类金融资产价格处在几十年未见的反常状态。当货币紧缩效应向实体经济传导时,恐怕不能以过去几十年的常理来推断接下来的美国经济。在预判美国经济前景时,投资者有必要更为谨慎一些。

中国出口增添压力

而随着美国实体经济融资紧缩的加速到来,美国长期利率应该会逐步下行。简单地说,实体经济是货币的需求方,中央银行是货币的供给方,利率作为货币的价格,为货币的供给和需求共同决定。在过去一年中,美联储激进的货币紧缩压低了货币供给,但实体经济对货币的需求仍然旺盛(表现为较快增长的银行信贷),这就让利率大幅攀升。但在硅谷银行倒闭之后,实体经济对货币的需求将会逐步走低。这样一来,就算美联储继续大幅紧缩货币,利率也会因为实体经济货币需求的降低而走低。再加上美联储的货币紧缩力度也很可能在硅谷银行倒闭之后降低,美国长期利率下降的趋势就更加明显了。

对中国经济而言,美国经济景气的下滑将给中国出口带来压力,而美国长期利率走低则会带动美元走弱,从而减轻人民币的贬值压力。当硅谷银行倒闭在美国实体经济掀起余波的时候,中国更需要通过刺激国内需求来站稳脚跟。