首期课程聚焦“探索金融服务小微企业新路径”的主题,邀请了国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚,中国人民大学商学院教授宋华,微众银行首席财务官、董事会秘书王立鹏,微众银行企业金融总经理公立和微众银行企业金融副总经理袁伟佳等嘉宾出席。

微众银行首席财务官、董事会秘书王立鹏表示:“作为国内首家互联网银行,微众银行始终坚守‘让金融普惠大众’的初心和使命,以科技为核心发展引擎,以合规经营和稳健发展为基础,致力于为普罗大众和小微企业提供差异化、有特色且优质便捷的金融服务。我们希望将媒体学院打造为微众银行与行业专家、媒体朋友增进沟通的平台,期待与大家分享金融行业的深入洞察与微众银行的实践成果。”

图为微众银行首席财务官、董事会秘书王立鹏 记者毛丽娟摄

银行服务小微企业的破局之道

国家统计局数据显示,中国小微企业贡献了全国50%以上的税收、60%以上的GDP、70%以上的专利发明、80%以上的城镇就业和90%以上的企业数量,是国民经济和社会发展的主力军。作为市场上最活跃的经济体,小微企业的融资需求仍未被充分满足,解决小微企业融资难融资贵等问题已成为普惠金融发展的重要一环。

国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚介绍了强化小微融资扶持政策、多层次构建小微融资体系的宏观行业背景,并深入剖析了银行服务小微的挑战与破局之道。曾刚表示:“银行服务小微应聚焦共同富裕、乡村振兴、绿色普惠、促进消费、稳定外贸等关乎国计民生的关键领域,并做好科技支撑、精准风控、批量获客和敏捷组织。小微企业金融服务需坚持市场化原则,纾困业务应结合各种政策工具有序展开,更好发挥各种政策的撬动作用。“

在银行服务小微的破局之道中,供应链金融的作用不可或缺。中国人民大学商学院教授宋华从当前供应链金融供求矛盾切入,系统性地阐述了影响供应链金融发展的三个维度。宋华指出:“供应链金融要解决‘透明’、‘可追溯’和‘信任’的问题,并在场景、导向和手段三个维度取得突破与发展,从而保证其具备更长远的发展前景。”

微众银行数字化普惠小微的探索之路

诞生于金融供给侧结构性改革的背景下,微众银行始终以践行普惠金融、服务小微企业、促进实体经济发展为己任。为破解小微企业融资难融资贵的问题,微众银行以金融科技为核心驱动力,依托数字化、线上化的服务能力,打造了独具特色的小微企业金融服务模式“微业贷”,有效扩大金融服务的覆盖面,也打通了小微企业融资难融资贵的“最后一公里”。

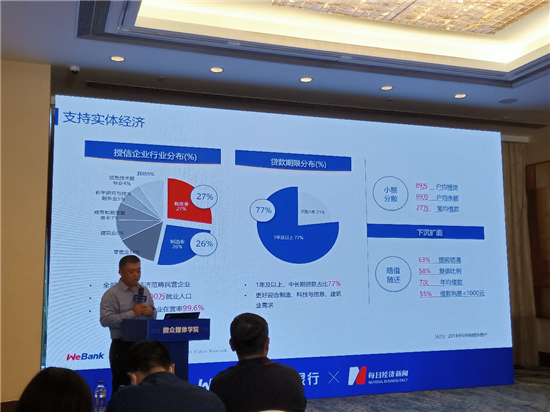

微众银行企业金融总经理公立表示:“微众银行微业贷为小微融资难融资贵问题提供了新的解法,体现了金融科技对小微服务发展的强力驱动作用。我们以数字化为驱动,通过大数据风控、精准营销、精细运营等手段,打造发展可持续、风险可承担、成本可负担的小微服务模式。”

微众银行企业金融总经理公立 记者毛丽娟摄

沿袭“微业贷模式”的成功路径,微众银行凭借差异化的优势定位与特色服务,打造出服务科创型企业及专精特新中小微企业的“科创贷款”产品,以及贴合供应链上下游小微企业发展需求的“供应链金融”产品。此外,微众银行企业金融不断丰富金融、非金融产品矩阵,打造全链路商业服务生态,以满足企业综合服务需求。

微众银行企业金融副总经理袁伟佳详细介绍了该行在科创金融方面的实践成果与创新模式。微众银行围绕国家科技创新的路线图和产业链布局,基于科创中小微企业的融资特点,打造特色科创企业专属服务,并通过创投数字化有效助力科创企业发展。

微众银行企业金融副总经理袁伟佳 记者毛丽娟摄

据悉,截至2021年底,微众银行微业贷已辐射22个省、3个自治区、4个直辖市,累计触达小微企业超270万家,累计授信客户89万家,累计发放贷款金额超1万亿元。微业贷科创贷款已经在全国19个省及直辖市、100多个地级市开展业务,吸引近18万户科创企业前来申请,授信1115亿元。微众银行科创贷款在深圳1.8万家国家级高新技术企业的服务覆盖率超过35%,每3家国高企业就有1家选择微众银行。