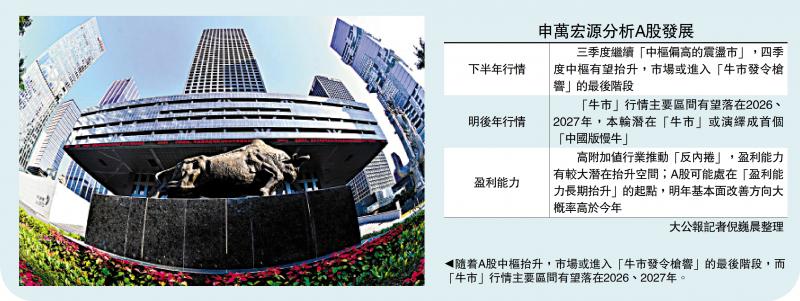

图:随着A股中枢抬升,市场或进入“牛市发令枪响”的最后阶段,而“牛市”行情主要区间有望落在2026、2027年。

申万宏源研究A股策略首席分析师傅静涛表示,今年是存款到期再配置高峰期,“资产荒”背景下,居民资产配置迁移或初露峥嵘,而上市公司治理和股东回报的改善,亦将抬升A股回报中枢,市场可能正处在盈利能力长期抬升的起点。他相信,三季度A股料续“中枢偏高的震荡市”,四季度随着中期基本面的改善,以及居民增配权益资产的加速,A股中枢有望抬升,市场或进入“牛市发令枪响”的最后阶段,“牛市”行情主要区间有望落在2026、2027年,“本轮潜在‘牛市’可能演绎成首个‘中国版慢牛’。”\大公报记者 倪巍晨

傅静涛说,今年是居民存款到期再配置的高峰期,存款重定价面临利率断崖式回落,居民部门将集中考虑更多元化的资产配置选择,其资金有望向权益市场“搬家”。从投资功能端看,A股公司治理和股东回报的持续改善,配合长期资金入市和公募基金高质量发展等,将提升A股行情的价值属性,不少价值板块有望全面重估。

至于融资功能端,监管层鼓励并购重组与A股一级市场创投拐点形成共振,中国人工智能(AI)、具身智能、新消费、创新药等领域均有巨大的产业趋势发酵空间,未来一二级市场联动改善,料为A股带来更多新经济景气趋势。

行业反内捲 有助盈利增长

傅静涛认为,愈来愈多高附加值行业正推动“反内捲”,其盈利能力有较大潜在抬升空间。从供需角度看,需求侧中国的全球影响力已全方位提升,供给侧历史级别的中游制造供给出清周期或正到来,“即使明年需求仍续弱复苏,但基本面改善的方向大概率高于今年”。他分析,目前供给侧改善线索明确,但中期需求侧影响因素纷繁复杂,强改善须依赖需求,弱改善有赖于明年供给出清。其次,科技板块尚未摆脱中期调整波段,应用端突破需借助基础层技术的突破,科技上行周期的演绎或要数年时间。最后,新消费是独立的产业趋势,但新消费高景气只是经济转向消费驱动的一小步,经济转型预期持续发酵只能循序渐进。

傅静涛补充说,尽管目前市场基本面改善弹性不足,但持续改善的时间可能更长,乐观预期酝酿时间将更充分。与此同时,本轮潜在“牛市”势必有更高的价值属性,A股“投资回报中枢抬升”将成为行情行稳致远的基础。此外,能调控增量资金正循环速度的力量已明显增强,包括公募基金高质量发展、中央汇金发挥“类平准基金”功能托底市场,以及险资平抑市场波动等,“本轮潜在的‘牛市’,或演绎成首个‘中国版慢牛’。”

关注性价比高的AI相关股

下半年投资策略方面,傅静涛坦言,中国AI、具身智能、国防军工等都有成为“结构牛”核心产业趋势的潜力,重磅产业趋势突破前,科技板块将续“震荡市”,可重点关注高性价比区域的反弹和主题投资机会。鉴于一二级市场联动拐点已现,软件和信息、硬件技术,以及与AI相关的“数据中心、自动驾驶、机器人”等一级创投融资维持强势的方向均值得关注。

对于目前势头正盛的新消费板块,傅静涛说,珠宝首饰、IP(知识产权)潮玩、新零食饮品、美妆个护等细分龙头仍处在各自的景气趋势叙事期,该阶段市场行情预计能维持“高举高打”,医药板块的CXO(医药外包)和创新药,以及贵金属板块等稀缺景气方向也有相类似的行情演绎逻辑,但“明显的新消费‘赚钱效应’扩散,通常是行情短期休整的讯号。”