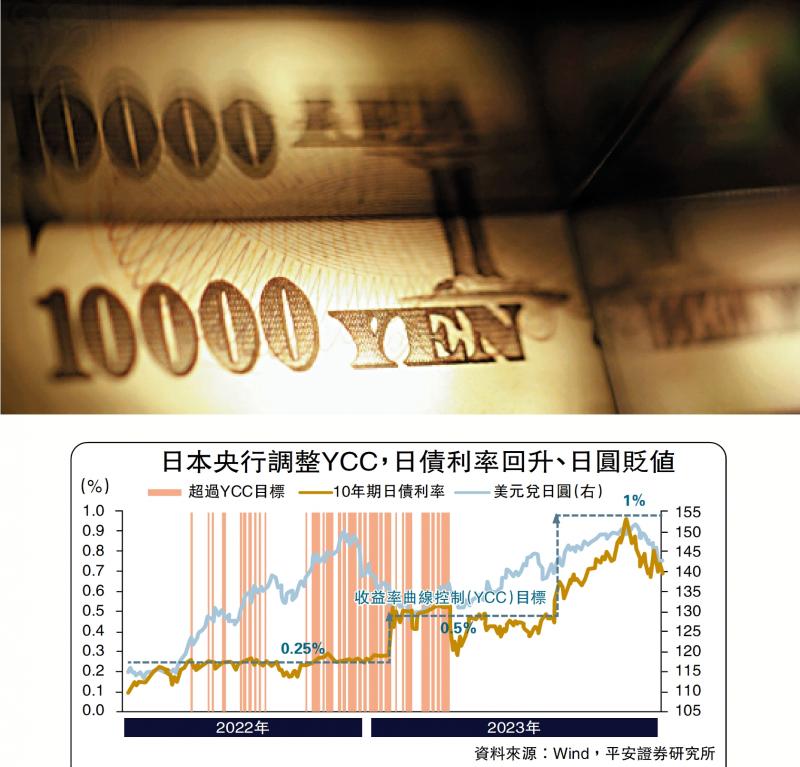

图:日央行放弃YCC及可能的加息,势必带来日债利率上行压力。

日本央行2023年末会议备受关注,市场期望找寻货币政策转向的线索。然而,会议维持鸽派表述,市场预期落空。笔者认为,基本情形下,日央行或于2024年4月左右退出负利率,同时不过早放弃收益率曲线控制,以防止日债市场过度波动。只是日央行实际政策选择仍有较大变数,具体取决于通胀、工资及美国经济走势。在此背景下,日债利率的方向未定,日圆有望逐步升值,但节奏未必连贯。

日央行年末会议备受关注,市场“转向预期”已然先行。12月6至7日,日央行一、二把手再度公开讨论退出负利率政策,激起市场对货币政策转向的预期。日央行行长植田和男表示:“从去年底到2024年,在货币政策的处理问题上将变得更具有难度;如果加息的话,有多种选项可以用于调整政策利率。”继而,市场高度关注日央行2023年的年终会议,以期寻找更多政策转向的蛛丝马迹。因转向预期升温,近期日债利率和日圆汇率同步上行:12月7至15日,10年期日债利率累计上升6.1基点(BP,Basis Point)至0.73厘;美元兑日圆累计跌3.5%,由147.3跌至142.2。

日央行2023年12月会议意外维持“鸽派指引”,鲜有谈及“转向”。12月19日,日本银行公布最新利率决议。决策方面,维持负利率与收益率曲线控制(YCC)不变;经济表述方面,提到私人消费、非住宅投资增速温和增长,主要反映了三季度相应指标环比跌幅的收窄;住宅投资表现仍持续相对低迷;剔除生鲜食品的核心消费物价指数(核心CPI)之通胀率明显回落,而预计2024财年通胀可能高于2%,而潜在通胀水平可能逐渐回到目标水平。政策展望方面,维持“鸽派指引”,未提供有关加息前景的任何暗示信息:预计仍将维持YCC政策,以确保通胀稳定于2%的目标水平;承诺必要时“毫不犹豫”地采取进一步货币宽松措施。

植田行长表态整体持观望态度,薪资问题仍是焦点。植田行长在记者会上表示,当前劳动力环境有所趋紧,企业利润上升,部分大企业甚至表态愿意继续提高2024年薪资水平;但由于经济存在高度不确定性,有许多企业仍未决定2024年是否继续加薪;日本央行倾向于继续观望,以等待更多证据确认工资和物价是否处于良性循环,即工资水平是否会上涨到足以将通胀长期维持在2%的目标附近。本次会议和记者会后,市场“转向预期”有所降温:美元兑日圆反弹至144.5,10年期日债利率下降2基点至0.62厘,日经指数整日上涨1.4%。

通胀回落仍待观察

但一个值得关注的细节是,日本内阁大臣首次出席日央行会议,暗示日本政界或正施压政策转向。会议声明显示,日本内阁大臣新藤义孝出席了本次会议,这是自2020年4月以来日本内阁大臣首次出席日央行会议。日本每日新闻和共同社等媒体的最新民调显示,岸田文雄政府的支持率,已跌至2021年内阁成立以来新低,主因民众对通胀压力和经济政策严重不满。因此,本次内阁大臣的出席,无论是否“作秀”,显示出岸田政府某种程度上希望货币政策转向以遏制通胀的政治诉求。

市场主流预期显示,日央行或于2024年4月左右退出负利率;有可能先加息、后退出YCC;即便先调整YCC也会循序渐进,而不是贸然放弃。在本次会议前,大和证券、野村证券等日本金融机构预计,日央行最早可能在2024年1月会议宣布退出负利率政策;至于转向方式,日央行可能先加息,后退出YCC政策。之所以YCC政策不随负利率政策同步退出,主要考虑的是,日央行或想保留对日债利率的控制能力,防范加息引发的流动性骤然紧缩风险。三菱日联摩根士丹利、摩根大通等机构则认为,日央行可能于2024年1月调整YCC目标,仍会设置一定的目标区间,防止日债利率大幅飙升。

笔者认为,日央行转向的节奏仍有不确定性,具体将取决于以下三方面因素:

一是,通胀会否回落。截至2023年10月,剔除生鲜食品后的日本核心CPI同比增速为2.9%,连续十九个月高于2%;日本CPI同比读数同时超过美欧通胀率。不过,本轮美欧通胀走势领先于日本,近一年美欧通胀已显著改善,国际油价也趋于稳定,日本通胀回落或许只是时间的问题。实际上,日本10月核心CPI同比已从2023年1月的高位(4.2%)回落1.3个百分点,这也部分印证了此前日央行关于“成本推动的通胀将会减弱”的观点。若通胀如期改善,日央行可能对维持宽松货币政策更有耐心、推迟转向。

二是,实际工资增速能否转正。植田和男曾多次强调,正密切关注日本的收入趋势,认为这是决定长期实现可持续通胀的关键因素。在2023年春季劳资谈判(“春斗”)中,工人薪资获得近二十六年以来最大涨幅,令日本名义工资增速保持较高水平;然而,日本工资仍未跑赢通胀,2023年以来实际工资同比增速持续为负。因此,2024年的“春斗”显得尤为关键,如果日本实际工资收入仍未转正,日央行考虑退出宽松货币政策时可能更显犹豫。

三是,美国经济能否刚好“软着陆”。如果2024年美国经济小幅降温,美联储选择“预防式降息”,对日圆流动性收紧提供一定缓冲,进而为日央行转向创造良好环境。但是,假如美国经济“过热”或“过冷”,均可能阻碍日央行转向:一方面,如果美国经济“不着陆”、通胀回升,美联储或推迟降息、美债利率维持高位,日央行或碍于流动性风险而推迟转向;另一方面,如果美国经济“硬着陆”,日本经济金融环境或受波及,这也会削弱日央行转向的底气。

日圆升值未必连贯

日债走向变数较大。一方面,日央行放弃YCC及可能的加息,势必带来日债利率上行压力。2022年12月以来,日央行两次上调YCC目标区间,尽管节奏比较谨慎,但日债利率整体呈回升趋势。但另一方面,如果美联储降息及美债利率下行,全球流动性压力缓和,则可能对冲甚至掩盖日债利率上升的压力。近期美联储降息预期的影响较大,尽管日央行转向预期也在升温,但10年期日债利率仍成功脱离10、11月0.8%至0.9%的高位。

日圆汇率修复的空间充足。本轮日圆贬值始于2022年3月,俄乌冲突令日本通胀上升、经济受冲击、市场利率被迫抬升,日圆“避险属性”所依赖的低通胀、低利率环境遭遇破坏,引发日圆持续贬值。截至2023年四季度,美元兑日圆一度升破150关口,日圆基本处于1980年代以来最弱势的水平。展望2024年,伴随日本及全球通胀改善,日圆汇率或许天然具备修复的基础。在此之上,尤其在2024年美欧货币政策可能转鬆的背景下,日本银行收紧政策对日圆的支撑效应会更为明显。笔者认为,基准情形下,日圆汇率有望逐步回到130附近,即2023年初水平。

不过,日圆升值的节奏未必连贯。

首先,美联储降息节奏仍有争议。美联储2023年12月会议后,据CME FedWatch预测,美联储2024年降息六次(150基点),明显多于美联储点阵图显示的三次(75基点)。如果市场预期修正,美债利率回升,日圆升值可能受阻。

其次,日央行转向的节奏仍不确定。鉴于植田行长是“预期引导”工具的发明者,近期其关于转向的言论可能旨在试探市场反应,未必是可信承诺。日央行实际转向有可能比预期的更慢更谨慎,比如再次微调YCC而不是彻底放弃,或者只是“口头加息”试探市场而推迟实际行动。

最后,日美“经济差”会否扩大。虽然日本经济在2023上半年表现良好,但三季度实际GDP环比转负,其中私人消费环比连续两个季度萎缩,与美国经济的强势增长背离。如果2024年日美经济表现持续背离,日圆升值空间或受限。