图:经过有关部门围绕房地产市场推出了一系列政策。目前二手房价格调整在2023年接近完成。

过去两年,楼市是影响中国经济最为核心的因素,已成为政府和市场的广泛共识。过去一段时间,有关部门围绕房地产市场推出了一系列政策。目前来看,二手房价格调整在2023年接近完成;未来若能引导一手房价格充分下修,则整体楼市企稳值得期待。

时下关于中国正在经历房地产泡沫破灭的观点十分流行。历史上,美国、日本及其他很多国家都付出过泡沫破灭的代价。部分人相信,中国既然享受了房地产泡沫被吹大时的好处,就不得不承担泡沫破灭后的代价。

上述看法值得我们深思,但进一步观察数据,许多方面值得讨论和推敲。

所谓泡沫,是指一段时间内大量投机性需求涌入市场,推动价格脱离基本面上升至不可维持的高度。当价格严重脱离基本面,最后就必然面临修正。一方面,价格修正会非常大;另一方面,价格修正通常伴随着杠杆断裂和去杠杆,会带来很大痛苦。

由于泡沫上升期大量投机性需求涌入市场,导致供应会不正常地放大;而投机性需求消失后,放大的供应就会形成过剩。泡沫破裂的过程,一方面是过度杠杆的清除,另一方面是供应过剩的清除。清除过剩意味着供应要回到异常弱的水平,并通常要花费很长时间。

回顾日本泡沫破灭的过程。1986年之前,日本房地产投资占GDP比重只有8%。泡沫化过程中,房地产投资占比从8%上升到近11%。房地产泡沫破裂后,清除供应过剩意味着房地产投资占比至少要下降到8%以下。但直到1998年爆发金融危机,日本才开始认真清除供应过剩。2003年房地产投资比重大体维持在6.5%,比泡沫形成前低1.5个百分点。从价格泡沫破灭算起,日本花了十年以上的时间。

美国的情况与日本类似。2002年之前,美国房地产投资占GDP比重也在8%左右。2003年房地产投资占比快速上升。泡沫破灭之后,美国立即开始了对供应过剩的清除。2013年以后,美国房地产投资占比接近7%,比泡沫之前低1个百分点。从2008年泡沫破灭到2013年经济大体恢复正常,美国大约花了五年时间。

值得注意的是,中国似乎没有出现明显的供应过剩堆积。中国房地产投资占GDP比重的峰值出现在2013年,此后房地产投资占比快速下降,到2024年可能会下降到5.5%左右。很多人认为2016年-2021年,中国经历了房地产明显的泡沫化过程。从投资情况看,供应超过趋势显著扩大的情况似乎没有,或者相当轻微。

在供应过剩层面,中国房地产市场表现与典型的房地产泡沫是极其不同的,供应过剩很不明显,且供应过剩的清除(如果存在的话)是十分彻底的,时间非常快、幅度非常大。

房地产泡沫化过程中,大量投机性需求涌入市场,交易量放大。泡沫一旦破裂,价格下跌会导致市场主体不再有加杠杆的意愿,不仅投机性需求消失,一部分正常需求透支也会消失,因此交易量会快速萎缩。交易量触底后,往往需要很长时间才能恢复,因为有大量过剩需要清除,有大量透支需要逐步修复。

我们重点观察二手房市场,是因为泡沫破灭后,房地产企业收缩投资,一手房市场供应下降影响成交,但二手房市场不会受此影响。更进一步,泡沫破灭以后,部分需求会从一手房转入二手房,实际有助于推高二手房交易量。也因此,观察二手房得出的结论是保守的。

美国泡沫化过程中,二手房交易量迅速放大,从年化50多万套扩大到70多万套,扩张比例接近40%。泡沫破灭后,二手房交易量基本打对折,随后在底部维持了很长时间,直到2013年以后交易量才恢复到正常水平,投资也逐步恢复正常。在此过程中,2009年、2010年二手房销售剧烈波动,这是由房东付不起房贷、银行大量“止赎”所带来的。年度数据继续下跌,并且维持在很低的水平,与投资层面的数据一致。

在大多数条件下,多个国家的二手房市场观察结论类似,普遍出现交易量剧烈萎缩,幅度大约在50%上下,底部持续时间大约五六年,然后逐步恢复正常。当然也有个别的例外,但这是比较普遍的模式。

中国的情况有些不同。从我们便于收集的13个城市的政府以过户为基准披露的数据看,2021年以来一手房交易持续缩量,到2023年大约缩到七折附近的水平。二手房市场交易量实际只在2022年下降了一年,从2020年的顶部来算也只下降了两年,然后2023年显著放量,实现了两位数的增长。

从更大口径的克而瑞30城数据看,中国二线城市二手房交易量在2023年创历史新高。相较一手房从顶部下降到七折,2022年二手房交易量只下降到八折的水平,且在2023年显著放量,创历史新高。用其他不同口径的数据也能得出类似的结论。

从政府公开披露的数据推算,2023年中国二手房交易量是明显放大的。在一手房继续下降8%的情况下,二手房交易显著放量,这与大多数泡沫破裂情况下的市场调整极不一样。其中有两个问题:首先是二手房为何显著放量?其次是二手房与一手房的表现为何如此不同?

价格修正 并非泡沫破灭

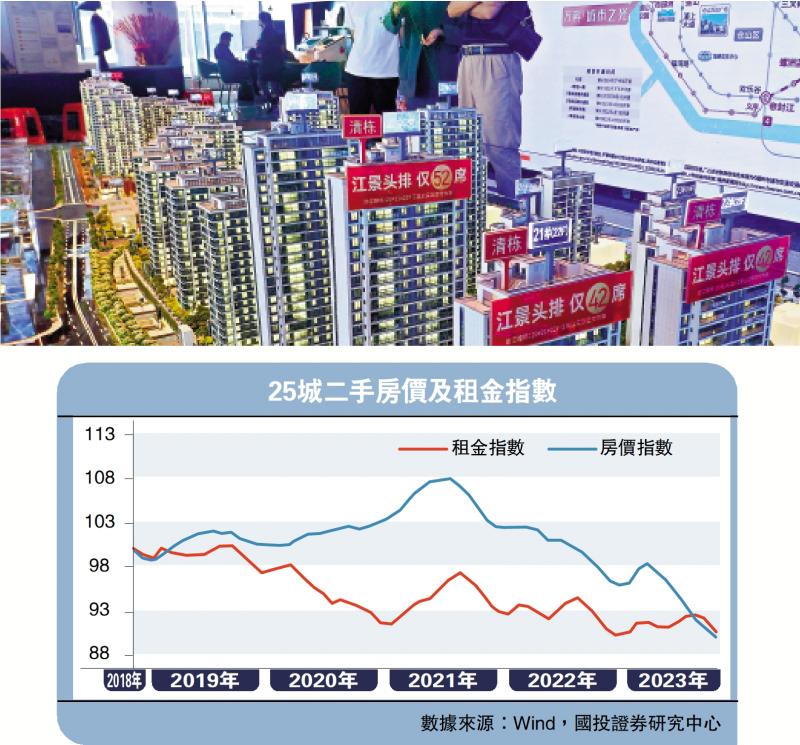

我们以第三方中介机构(贝壳)的数据为基础,得到了25城二手房价格和租金价格指数(见配图),其中以2018年11月为100。

从25城的租金指数看,疫情以来租房市场出现萎缩,租金指数下降到2018年11月的90%。从25城的住宅售价看,在2020年-2021年一些观点认为的“泡沫化最后一棒”,尽管住房租金下降10%,但住宅价格上升8%,价格的上升明显背离基本面。

2021年底,25城房价从顶部开始下跌,目前为止较顶部下跌接近20%,价格指数已显著低于2018年11月,房价绝对水平可能已下跌到2017年底2018年上半年的水平,房价相对租金的估值也明显修正,目前可能略好于2018年下半年的水平。

2018年以来,中国居民可支配收入上升30%。这意味着二线城市的房地产市场经过两年调整,租金回报率已回到2018年的水平,房价收入比已回到2017年之前的水平。

考虑贷款的可负担性,坏消息是居民预期收入在下降,好消息是按揭利率比当时低得多。在合理的久期假设下,相对于收入,贷款的可负担性是差不多的。

我们知道,2016年-2017年是最近一轮房地产价格明显开始上升的起点。从这些指标来看,当前二线城市的住宅估值已回到本轮泡沫化早中期的水平,即估值相对较低,价格可负担,因此刚性需求入市,交易量开始放大。

以上是从估值层面理解二手房交易量为什么放大,如果把微观层面的估值变化和宏观层面不存在供应过剩结合在一起,我们的基本结论就是中国二手房市场的价格调整在2023年已经接近完成。

进一步引申的结论是,中国住宅市场正在经历的是价格的明显修正,而不是泡沫的破灭。价格修正的成因是受突发疫情影响,租金和居民预期收入下降,但同期房价继续上涨,导致资产价格脱离基本面,迫使价格下修回归。

宜放宽一手限价 让市场调整

目前一手房市场进一步缩量可能有三个原因:一是地方政府对一手房市场进行限价,价格无法充分修正,市场难以出清,导致交易量无法释放,市场不能发挥正常功能,调整过程无法顺利、彻底地完成。而二手房价格可以更加自由地下跌,一旦调整到合理区间,刚性需求得以释放。二是一手房市场有交付风险,交付压力还存在进一步扩大的可能。三是一手房供应缩量太快,企业拿地和开工收缩,新房推盘下降。

对照二手房的调整情况看,如果政府能够充分消除交付风险,彻底阻断房地产企业的流动性风险,并引导一手房市场价格充分调整下修,那么一手房市场的企稳是值得预期的。

从这个意义上看,笔者认为当前宏观经济的核心问题是要尽快恢复一手房市场的功能。需要充分强调和高度警惕的是,如果房地产企业流动性风险进一步蔓延,那么未来情况的演化仍然存在许多变数,这方面的不确定性仍然很大。