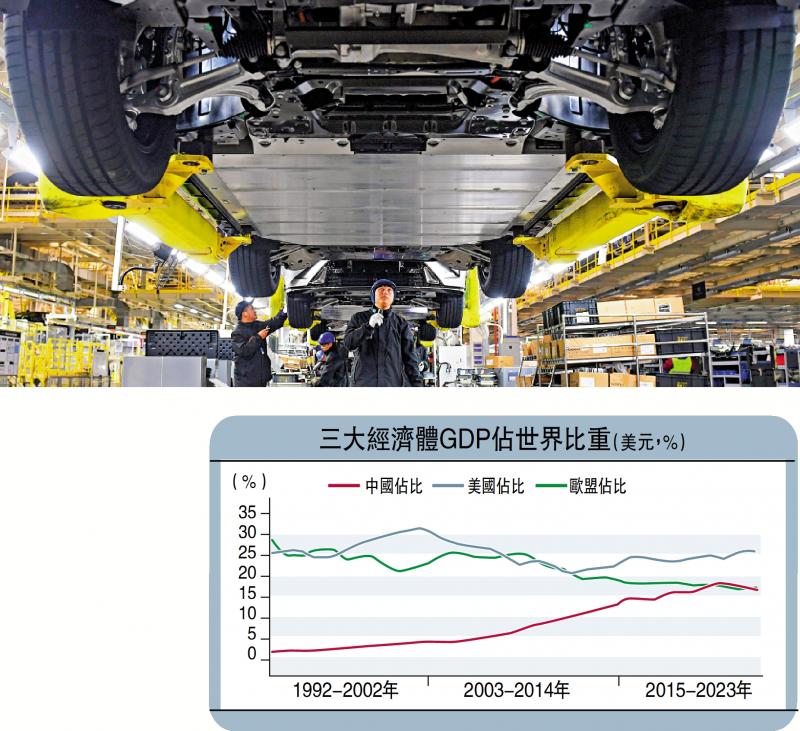

图:中国的发展战略,确定了制造强国、科技强国等目标。

在经历了近八十年的和平期后,全球主要经济体家家都有一本难念的经,发达国家债务高企,发展中国家普遍面临中等收入陷阱。在世界经济诸多的未知答案中,唯有分化的趋势还是比较明朗。当万斯(J.D.Vance)成为美国共和党竞选美国副总统候选人,他八年前出版的《乡下人的悲歌》(Hillbilly Elegy)再度成为畅销书,并引起大家热议。由于万斯从小生活的地方在俄亥俄州的米德尔敦,上世纪70年代之前是钢铁之城,70年代后美国的重工业开始向外转移,这座城市就开始衰落了,当地居民面临失业和收入下降的压力。

尽管美国重工业早已今不如昔,但高科技产业却在全球遥遥领先,服务业贡献美国总就业人口的84%。2021年以后,美国国内生产总值(GDP)占全球的份额连续两年上升,比2021年上升差不多两个百分点。因此特朗普的“Make America Great Again”,实际上有误导选民之嫌,本质是为了获得锈带州的更多选票而已。

美股行情倚赖权重

从美国股市可以明确看到行业和公司的分化过程。例如,1985年至今全部美股累计收益率平均数为3617.1%,但中位数仅1.1%。即美国目前共有5559家上市公司,过去近五十年来有一半左右的公司(包括退市)几乎没有给投资者带来回报,尽管所有股票的平均回报率高达36倍。而2010年至今,美股占比12.5%的650家公司合计创造69万亿美元淨财富(股价上涨的价差收益加上分红),占比87.5%的4540家公司合计创造淨财富为0。

由此可见,大部分上市公司都没有给投资者带来回报。美股也不是一开始就是成熟市场,从一个散户市场变为机构投资者主导的市场,大约折腾了七十多年时间,这过程实际上就是散户不断被“消灭”的过程。如果万斯对他的家乡遭遇愤愤不平,那么过去美国大量散户由于买了这些没有给投资者带来任何回报的公司而出局,是否也应该写一本《散户们的悲歌》?

美国股市是上市公司退市率非常高的市场,从开设股市至今,差不多有80%的上市公司消失了,或者直接退市,或者被收购兼併,这实际上也符合企业的生命周期特征。1985年至今,美股累计收益率前十的公司里居然已经有5家退市;而全部美股1985年至今,平均寿命14.5年,中位数仅有8.9年。

数据表明,美国中小企业的寿命不到七年,中国中小企业则更短,据称平均寿命不到三年。为何大部分企业的寿命那么短,但美国股指却能长期且大幅上涨?还是因为奉行优胜劣汰的市场化原则。

尽管美国三大股指过去十年的累计涨幅比较大,但真正拉动股指的股票也就10%左右。数据统计发现,活得越长的企业,给投资者回报就越高。美股中寿命超过十年的公司平均年化收益率1.8%,寿命超过二十年的公司是5.3%,寿命超过三十年的公司则是7.6%(以上统计包括已退市股票)。可见拉长来看,长寿的公司有更高的平均年化,更值得持有。

美股的另一个显著特征是强者恒强、大者恒大。美股科技七巨头(Big Seven)的平均市盈率由2024年年初以来的45倍附近,略降至如今的40倍左右,说明股价的上涨基础还在于企业盈利增长。

在现实世界中,分化不仅体现在行业和企业部门,还体现在居民部门内部的贫富差距不断扩大,一国不同地域之间的差距扩大,乃至国家之间的差距扩大。这种分化达到某种高度,则可能就会导致内乱或外战。

上世纪20年代美国也曾出过一本很畅销的书,叫《了不起的盖茨比》(The Great Gatsby),也被拍成电影且获得奥斯卡金像奖。该书揭示了美国梦的幻灭:盖茨比尽管从社会底层成功跃升为富豪,但期望通过物质赋予来祈求获得情感的努力最终还是失败了。之后加拿大的一个经济学家迈尔斯.克拉克创造了“了不起的盖茨比曲线(The Great Gatsby Curve)”,该曲线的横轴是大家熟知的不同国家的基尼系数,而纵轴则是阶层固化的弹性系数,来说明实现美国梦的难易程度。

由于长期和平下的游戏规则不变,以及有些国家缺乏对权贵的制衡机制,阶层固化程度可能比较严重,如美国、意大利、巴西、阿根廷等;但日本、德国及不少北欧高福利国家的阶层固化程度比较低。因此,改革在当下显得尤为必要。十多年前,我们还能经常听到“屌丝逆袭”的故事,如今经常听到的却是“躺平”。

A股中小企估值仍高

A股市场曾经历过多次全面牛市,即普涨行情,如1999-2001年、2006-2007年,2014-2015年等,但2015年以后则没有再出现普涨行情了。这说明A股市场实际上也在反映经济、产业和企业的分化现象。

与美股相比,A股的分化程度不如美股那么极端。如过去三十年,涨幅前二十的股票大幅跑赢万得全A指数:从1994年至2024年7月,涨幅最大前二十的股票等权组合累计复权收益达到425倍以上,而其间万得全A指数涨幅只有7倍左右。

如果再比较一下股票的市值结构,会发现A股还存在中小市值公司的估值水平偏高问题。如美股市值中位数为6.9亿美元,按最新汇率算为50亿元(人民币,下同),而A股市值中位数为38.6亿元,说明美股上市公司的规模普遍比A股大。美股超过100亿美元市值的公司有854家,A股只有167家;美股超过1000亿美元市值的公司有127家,A股只有10家。

但美股低于1亿美元市值的公司1468家,A股只有103家。是否可以粗略得出以下结论,美股的好公司相对较多,差公司也不少。A股则是好公司少,差公司尽管不少,但估值水平明显偏高。

尽管A股过去三十多年以来估值水平已经大幅回落,但中小市值公司估值水平仍偏高,这可能与个人投资者市场参与度较高有关。A股总交易量中,过去80%以上是个人投资者贡献的,如今应该还有70%以上;而美国散户交易贡献不到总量的20%的。

从换手率看,A股市场目前处于成交“低迷期”,且为T+1交易,但日均换手率中位数为2.1%;美股虽然处于牛市中,且可以T+0交易,但日均换手率中位数只有0.7%,只有目前A股换手率的三分之一。因此相比美股,A股市场的活跃度并不差。

那么未来呢?恐怕我们得有市场交易量进一步收缩的准备,而估值水平也受到流动性影响,流动性越弱,估值水平越低。那么,当前中美股市的估值水平孰高孰低呢?

如果把中美上市公司按市值大小排序的前500家进行比较,发现中国市值前500家(约前10%)的上市公司市盈率平均值30.9倍,中位数18.7倍;美股市值前500家公司市盈率平均数29.3,中位数23.4。尽管平均市盈率几乎一样,但平均淨资产收益率却大相迳庭。从2024年一季报看中国市值前500家上市公司淨资产回报率(ROE)平均数为10%,中位数为9.6%;美股市值前500家公司的ROE平均数33.7%,中位数为14.7%。

我们不难理解为何要提倡高质量增长,因为中国上市公司的盈利能力还是相对偏弱,即便与累计涨幅已经很大的美国股市相比,不仅总体成长性要差,而且整体估值水平并没有优势。因此,未来可能通过行业集中度的进一步提升来提高ROE水平。

从中国的发展战略看,确定了制造强国、科技强国、质量强国、航天强国、网络强国、交通强国、海洋强国、贸易强国、金融强国等目标。从中国目前的经济特征看,多个行业都呈现大而不强的特征。

行业强必然包含企业强,企业强意味着其中有一批企业能成为行业的标杆,这些企业不仅在国内,而且在全球都占有一定的市场份额,且行业集中度越来越高。这大概率需要通过兼併收购来实现。

如金融行业将“支持国有大型金融机构做优做强”,同时“严格中小金融机构准入标准和监管要求,推动兼併重组、实现减量提质,立足当地开展特色化经营,防止无序扩张”。这意味着,未来金融行业内的企业总量将大幅减少,行业集中度会进一步提升。