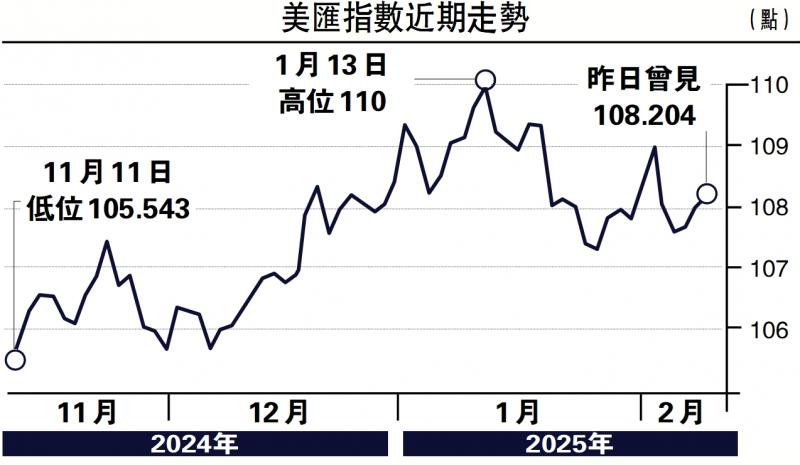

图:美汇指数近期走势

美汇指数在2024年底走出了史诗级别的行情,背后的主因是特朗普交易带来的“再通胀”逻辑。进入2025年1月,在特朗普正式就任总统之前,市场因特朗普交易和美国再通胀预期而进一步推强美汇指数,使美汇指数突破110点位。随后,美汇指数又因特朗普关税政策的不明朗而有所回落,并伴随着市场消息而出现“过山车”式的行情。

整体而言,笔者认为美元在2025年仍将保持强势,主要源于以下三个因素:首先是再通胀的预期。10年期美债收益率在1月中突破4.8%的点位,随后有所回落,但仍保持在4.5%上方,背后的逻辑在于市场相信特朗普的政策会带来“再通胀”。其次是由于美联储降息放缓,因此美元和非美货币利差保持高位,套息交易资金流向美元导致美元走强。再次则是考虑特朗普的关税政策及贸易战的影响,可能会进一步压制非美经济的增长,这样的预期拉低了非美货币的表现。

短期来看,美汇指数会在一季度冲高震荡。但从全年趋势来看,笔者认为美元可能会先扬后抑。进入下半年,随着美联储降息的确定性增强,美元汇率下行压力会有所显现。同时对于美国经济表现,市场也会出现“买预期,卖事实”的交易逻辑,这也会导致美元有下行压力。

笔者认为在2025年,利率差异仍是决定美元维持高位的关键。自疫情时期以来,通胀的显著下降使得全球大多数央行从之前的紧缩政策转向宽松。由于各经济体发展周期不同,一些央行在更早时间开始降息,一些央行则降息较晚。但由于全球通胀水平的下降,越来越多经济体通胀已降至目标区间,这意味着越来越多央行货币政策转向宽松。

除了欧洲央行2025年继续降息为大概率事件外,亚洲的多国央行,比如韩国、泰国、印度尼西亚等,降息周期才刚刚开始。与此相比,美国未来的降息道路则显得崎岖,这也体现为美元和非美货币的利差逐步扩大,直接推动了美元的走强。

与此同时,由于美债利率高企,市场资金也在继续流向美元资产。在过去的一年时间里,外国投资者对于美债的持有,呈现加速的趋势。截至2024年11月底,外国投资者持有美国国债总金额达到了8.6万亿美元。2024年1至11月,外国投资者新增美国国债金额达到6800亿美元。虽然传统套息货币日圆相对美元的利差有所收窄,但由于日圆利率仍然处于低位,美元投资仍是市场主导选择。

美国经济基本面将是主导2025年美元走势的另一个核心因素。从去年底开始,美国经济数据有持续向好的趋势,加上特朗普减税等政策的加持,市场普遍认为美国经济可能会呈现“no landing”的态势。但在高利率环境下,美国经济到底如何表现,仍然存在很大的不确定性。

以过去两年的经验来看,2023年四季度,当10年期美债利率接近5%的水平后,美国经济曾出现较大幅度的滑坡,并最终导致市场在2023年底大幅调升对2024年降息的预期;另一个案例则是,在2024年4月,当10年期美债利率再度攀升后,美股表现出了显著的疲弱。从这两个场景而言,高利率对于美国经济而言也意味着阿喀琉斯之踵,虽然经济表现较好支撑了相对较高的利率,但过高的利率则会对宏观经济和资本市场带来负面冲击。总体而言,大树不会长到天上去,美国经济也不会因为总统政策的变化而在短期内出现巨变。

经济不确定性增加

因此,笔者倾向于认为,来自特朗普政策的加持,会伴随特朗普的上任而出现逐步的审美疲劳。从这个角度而言,今年一季度会成为本轮美汇指数的高点,在特朗普政策落地后,美元会因为靴子落地而走软,同时市场过高的对于美国经济的过热预期,也会因为经济的常态波动和受到高利率的压制而出现降温,这也会带来美元热度的下降。

对于新兴市场货币而言,今年一季度仍将面临着贬值和资本流出的压力。但从历史的经验来看,新兴经济体多数经历数轮类似的冲击,已经积累了相当的应对经验。同样的,汇率贬值也会带来对于出口的支持,这也意味着经济会呈现出自身的动态调整。因此,对于强美元的担忧不应言过其实。

综上所述,笔者认为,短期内美汇指数在特朗普交易、利差交易,以及美国经济持续走强的逻辑下,会有足够的动力保持强势。2025年全年,利率差异的故事仍将持续,这使得美元将大概率一直维持在高位。但随着进入下半年,美联储降息的不断深入,以及特朗普新政可能出现的“纸老虎”效应,那么美元波动可能加剧。短期内,美汇指数有望冲高至110上方,中期角度来看,会维持在104至110点位。

(作者为国泰君安国际首席经济学家)