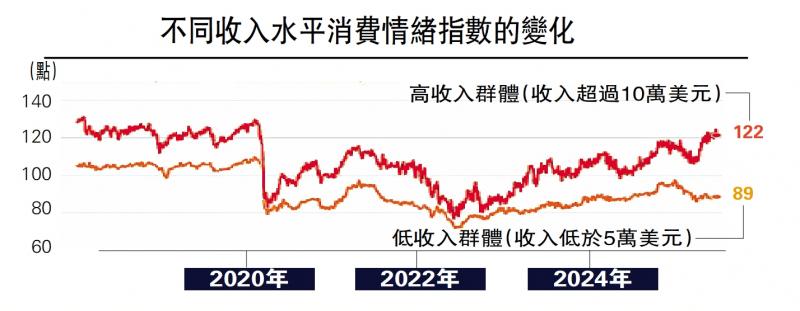

图:不同收入水平消费情绪指数的变化

今年对于美国经济研究来说,最让我们“抓耳挠腮”的可能莫过于,辛辛苦苦追踪了大半年大开大合的特朗普政策变化,数据显示的却是美国通胀淡定,经济“艰难”放缓,美股创历史新高。然而,“美国滞胀”的叙事真的下桌了吗?

其实早在6月,关税的传导已经开始在数据中若隐若现,但居民消费展现出异乎寻常的韧性。尤其是以汽车为代表的耐用品消费:特朗普充满不确定性的政策似乎反而让美国居民汽车消费出现“以价换量”的表面繁荣,这并不太符合直觉。而且值得关注的是,美国产业维度上又陷入了明显的分化,制造业陷入萎缩,服务业扶摇直上。

问题究竟出在哪?今年上半年美国消费除了“抢”、也有“等”。对于上半年的消费,抢在关税征收前囤货确实是最符合逻辑的推测,但从微观上由于政策不确定性、控制/减少消费的情况也不难理解。

商品明显在“抢”,而服务更多在“等”。从需求看供给,这一方面对应了年初美国制造业向上,而服务业走弱;另一方面6月以来消费者信心的反弹,逐步导致的“抢”消费的退潮和“等”消费的回补──制造业企业将面临的可能是去库存的问题,服务业企业则可能进一步复苏。

进一步拆细了看,商品“抢”消费里最突出的是汽车;而服务“等”消费里最典型的则是运输、休闲和食宿“三件套”。在去年底至今年4、5月关税摩擦升温前,企业居民确实存在一定的抢库存和抢消费的情况,但在不确定性较大的月份(4、5月比较典型)也有不少居民选择“勒紧裤腰带”、静观其变。

从剔除价格因素后的消费数据看,美国消费的透支主要体现在以汽车为代表的耐用品上,服装裤袜和家电家具也有一定的抢消费,但休闲商品则明显偏弱。因此我们看到今年二季度,美股中偏必需消费和供应链服务的下游零售公司,例如Walmart、Costco营收表现都不错。而服务和其他商品消费则要么透支不明显,要么存在消费不足。尤其是在不确定的政策环境下,居民似乎暂时选择了减少休闲、旅游和在外餐饮。

展望下半年,汽车消费想要维持高水平的难度不低,前期的透支终会面临偿还,除非美联储激进降息。笔者的理由主要集中在两个方面:

一是供给端,汽车厂商的“以价换量”始终不是长久之计。6月份汽车零售大超预期,但是价格却在加速下跌。往后看,随着厂商逐步提高价格,以及电动车税收减免的终止,汽车消费大概率会出现偿还式下跌。汽车厂商做亏本买卖也有个承受极限,随着美国与越来越多的经济体签订协议,汽车面临的关税盖棺论定,这一传导必然会逐步发生。

二是需求端,美国汽车消费可能存在极端的贫富分化。美国汽车是“富人的游戏”,在所有的商品消费大类中,美国前30%的家庭占比高达78.4%。关税冲击后,虽然美国消费者情绪和信心出现明显回暖,但具体看,富人明显更乐观,而低收入人群仍充满疑虑。仅靠最富有的部分家庭让全年汽车销售拔高一个台阶是比较困难的。

美联储降息条件成熟

可以预见,下半年的一段时间内美国制造业持续萎缩。除了上述需求透支问题,随着此前抢进口的船靠岸卸货,企业/交易商的库存在6月出现明显的上升。这意味着未来一段时间内,美国制造业会进入一个相对去库存阶段。在数据上最直观的体现可能是,制造业采购经理指数(PMI)持续维持在荣枯线50%以下,以及某些商品价格上行乏力,进一步阻碍关税向消费者的传导。

至于服务消费,至少有两点认知:首先,与商品不同,大多数服务由于即时性,不存在所谓的报复性消费和透支,而是从之前的消费不足回归正常水平,所以它的弹性和变动幅度是比不上商品消费的。其次,制造业萎缩下的服务业扩张可能不能成为不宽松的充分理由,从去年下半年的经验来看,制造业萎缩更有助于控制通胀,美联储依旧选择在9月超预期降息50基点。

因此,虽然当前美国的经济看起来如此割裂和复杂,笔者依旧认为当前的制造业和服务业的组合能够在下半年降低美联储降息的经济门槛,尤其是通胀阶段性可控、就业容易出现风险的情况下,外加白宫的政治压力,9月降息的概率是不小的,显著高于50%。

但对于美联储而言,最难的可能是重启降息后。笔者倾向于认为美联储不会线性连续降息,更可能是逐季降息。无论从特朗普关税的反复性,还是从历史经验中通胀的顽固性来看,如果想避免通胀在第四季度继续“卷土重来”,美联储必须控制降息的幅度和节奏——初期按季度、小幅降息可能是美联储主席鲍威尔能够接受的妥协。

现实上小幅慢速降息无法给美国债务上限的使用带来特别有力的环境,财政年内可能仍然是易紧难鬆的。参考欧洲从去年开始,高利率逐渐降息之后依旧未见明显复苏的例子,缺乏财政的配合,货币独木难支,需求持续修复是有难度的。

(作者为民生证券研究院首席经济学家)