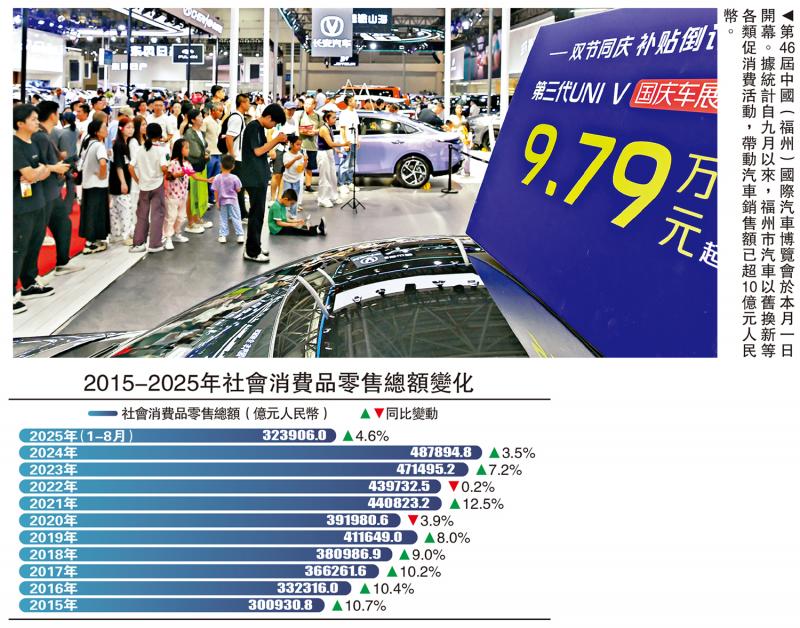

图:第46届中国(福州)国际汽车博览会于本月一日开幕。据统计自九月以来,福州市汽车以旧换新等各类促消费活动,带动汽车销售额已超10亿元人民币。

近期关于宏观经济政策应该优先支持消费还是投资,仍然存在不少争论。在笔者看来,短期刺激总需求与长期推动经济可持续增长并不矛盾,当务之急是选择乘数效应更大的政策工具提振需求。

不少有影响力的学者指出,各类经济增长模型均表明长期增长的关键在于通过扩大再生产提升总产出,这一过程或者依赖要素投入,或者依赖效率提升,因而不存在“消费驱动”的长期经济增长模式。投资,特别是基建投资应该是当下政策优先支持的领域。

笔者认为,面对中国经济当下就业不足、价格下行压力较大的挑战,当务之急应该是刺激短期的总需求,而非只看重总供给的长期影响,刺激消费在这方面优势明显。

即使关注中长期经济增长,中国投资相对消费的比例也已经显著高于社会福利最大化的水平,而且造成产能过剩的情况。综合考虑属于消费的人力资本投入回报高于物质资本,且政府主导的许多投资还可能无法形成经济学意义上的“有效供给”,笔者以为若当下财政支出如果能有增加,仍然应该首先加强对消费的支持。

刺激消费乘数效应较高

首先从理论上讲,虽然中长期的经济增长取决于总供给扩张,但是由于短期存在多种类型的冲击,由总需求决定的实际产出只是围绕由总供给决定的潜在产出波动,两者并不严格一致。在一些情况下,让总需求向总供给自然靠拢可能旷日持久,会出现较长期的就业不足或通货膨胀。宏观调控政策的主要目的是对此进行干预,平抑经济周期。

从这个意义来看,当前中国宏观政策的主要目标应该是较快提振中国的总需求,缓解价格下行和就业压力——中国的居民消费价格指数(CPI)同比已经连续三十多个月低于1%,而工业生产者出厂价格指数(PPI)同比更是连续近四十个月负增长。在这种情况下,何种类型的财政支出有更大的乘数效应和杠杆效应就应该被优先考虑,而是否能增加长期的总供给只能处于次要地位。

笔者以为,若财政政策在改善社会保障、提振服务消费等方面发力,效果应该明显好于用同等规模的资金支持投资或是基建投资。比如,如果能够更好的改善中国居民的养老、医疗、失业等领域的保障水平,不仅仅财政在这些领域的直接支出会提振消费增长和总需求,中国居民的预防性储蓄也会下降,会通过杠杆效应进一步推动总需求走强。

实际上,2023年中国居民总储蓄率高达34.9%,在主要经济体中居于首位;一个重要原因就是社会保障体系不健全。而政府增加基建投资则不具备这种杠杆效应。同时,如果财政支出对服务业消费等实施刺激,由于服务业的供给要素主要是劳动力,服务业消费支出走强会直接带动一般民众劳动报酬的上升,并且进一步拉动消费,政策的乘数效应较高。

反过来,基建投资增加之后,劳动收入的份额仅占一小部分,大量收入成为了资本的报酬,还存在各类跑冒滴漏。由于富裕人群的消费倾向较低,而国有企业利润对公共财政的缴纳比例也不高,基建投资的对总需求的乘数效应偏低。因此,从应对中国经济当前最大的挑战——总需求不足——的角度来看,笔者以为刺激消费更有效率。

其次,即使考虑中长期的经济增长,在投资和消费之间的取舍也需要考虑社会福利的影响。理论上讲,经济发展和增加产出的根本目的在于提升以消费为代表的福利水平,即“人民群众对美好生活的向往”。因此,虽然扩大产出的关键在于增加投资,但是这并不意味着一个经济体就应该把几乎所有的资源都用于投资。否则,就会犯下“为生产而生产”、“把手段当作目的”错误。即使是从牺牲当前消费,换取未来更多的产出和消费的角度出发,消费和投资之间也应该有个合理的平衡。

实际上,宏观经济模型对于如何实现两者平衡已经有很明晰的指引。由于利率是调节一个社会消费和储蓄(投资)的杠杆,学术界普遍认为,实现长期福利最大化情况下投资和消费的分配应该遵循利率的“黄金法则”——即社会的中性利率水平应该大体上与这个国家的经济潜在增速相匹配。如果社会的中性利率低于潜在增速,意味着当前消费不足,投资项目过多且回报偏低,进行这些投资并不划算,降低了社会福利;反过来,利率如果高于潜在增速则意味着当期消费过度,投资不足,未能充分捕捉经济体系中有回报的项目来扩大再生产,影响未来产出扩张和消费增长。

数据显示,从长期来看,发达经济体的利率水平基本上符合黄金法则。例如,根据世界银行披露的数据,美国在2000年至2019年期间,实际利率中枢为2.85%,实际经济增速中枢为2.11%,两者偏差0.74个点。英国在1995年至2014年期间,实际利率中枢为1.43%,实际经济增速中枢为2.22%,两者偏差0.79个点。然而,中国的中性利率较中国的潜在经济增速明显偏低。比如,从2009年到2019年,中国贷款加权平均利率比名义国内生产总值(GDP)平均增速低约4.8%。

过度投资恐酿产能过剩

这意味着,由于社会保障不健全等多方面的因素,中国的消费水平已经明显低于理论上福利最大化的消费水平。笔者以为,这也是中国居民对经济增长获得感不强的重要原因。在这种情况下,继续扩大投资,全社会的福利损失只会进一步扩大。实际上,由于国有企业和政府投资的资本回报低于社会平均回报,为了政府项目的投资而牺牲当前消费造成的福利损失可能还要更高。反过来,如能用增量财政资金对消费进行支持,反而有利于中国经济纠正扭曲,改善全社会的福利水平——这也是回归发展经济的“初心”。

过度投资也会造成产能过剩。当前中国经济存在规模较大的产能闲置。上半年,中国制造业产能利用率为74%,是2017年以来同期新低(除2020年外)。今年1月至8月,规模以上工业企业产销率也是2001年有统计以来同期最低。产能过剩加剧企业低价竞争、利润和现金流萎缩,进而可能引发就业萎缩、僵尸企业等一系列风险,这也反映出依赖供给端的经济发展模式仍待进一步转变。

加强人力资本投入

再次,笔者以为即使希望通过投资提升总供给,推动中国经济中长期更好的增长,也应该选择投资回报更高的领域。数据显示,当前投资中国人力资本的回报高于物质资本。政府新增财政支出与其投资于物,不如投资于人——这也符合今年《政府工作报告》“推动更多资金资源‘投资于人’”的表述。众所周知,产出的扩张不仅仅取决于公路铁路桥梁等基础设施和设备厂房等物的因素,也取决于劳动力的教育水平、工作经验、体质健康等人的因素。

根据清华大学有关课题组的研究,1978年至2020年,中国提升各教育阶段毛入学率所需新增的教育投资带来的宏观教育回报率,高于经济学文献测算的同时期平均物质资本投资回报率。即使是考虑当下,测算得到的高中、大学和研究生阶段教育投资的宏观回报率分别为27.1%、20.9%和21.6%,也远高于2019年国际货币基金组织所测算的中国经济5%的物质资本投资回报率。

然而,在目前的统计制度中,包括教育、医疗、育儿等人力资本领域的支出都被归于消费。从这个意义上说,支持教育、医疗等领域的消费,远比支持基建投资更有利于中国总供给的扩张和长期的经济增长。

总体而言,无论是从中国经济短期弥补供需缺口、提振价格和就业来看,还是从改善社会福利和更有效的提升中国中长期供给能力来看,增加政府资助乃至主导的基建投资都不见得是优于促进消费的政策选择。反过来,利用增量财政资金刺激消费,补强医疗、教育、生育、养老等社会保障方面的短板,提升财政政策的乘数效应、投资于人、改善中国民众对经济增长的获得感,才是当务之急。

(作者为京东科技集团首席经济学家)