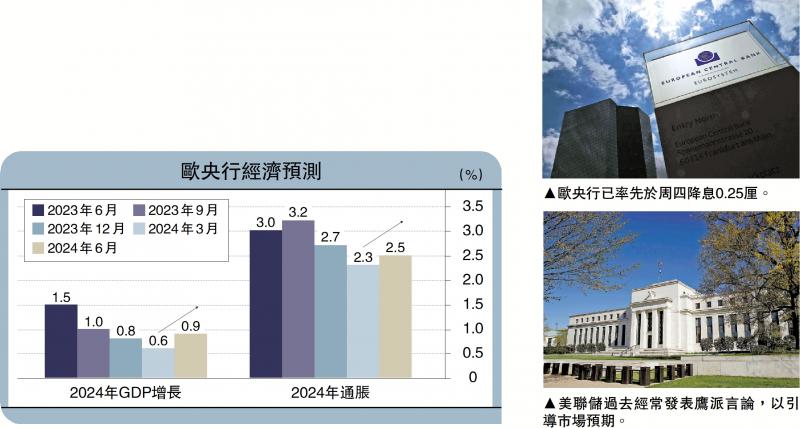

上图:欧央行已率先于周四降息0.25厘。下图:美联储过去经常发表鹰派言论,以引导市场预期。

欧央行本周四(6日)如预期降息25个基点,加上前一天“开闸”的加拿大,引发市场对于全球降息潮的憧憬。但其后欧央行的“鹰派”取态,造成欧元走强、欧股回调、欧债利率上行等反高潮行情。那么,未来美联储又会否覆製这一路径?

欧央行公布降息后,其决议声明中采取了诸多鹰派措辞,譬如“不对任何特定的利率路径做预先承诺”,又如“只要有必要,就会把利率维持在足够限制性的水平”。此外,欧央行还上调了今明两年GDP(国内生产总值)及通胀数据的预测(见配图),借此淡化外界对于连续降息的预期。

欧洲经济疲弱 抢先联储减息

从2022年7月到2023年10月,欧央行连续10次加息,累计加息450个基点。随着货币政策收紧,欧洲的去通胀进程较为顺利,特别是相对顽固的服务通胀持续下行,以及薪资也未与物价形成螺旋上升关系。与此同时,零售数据依然低迷,工业产能利用率创2021年以来新低,企业与居民部门的信贷同比仍未转正。种种迹象表明,经济增长整体疲弱,凸显出央行降息的必要性。

根据以往经验,通常都是美国联储局先降息,欧央行再跟进,但今次欧洲出现“抢跑”,主要是因为自身的增长和通胀均较美国更弱。这也使得欧洲不用过于担心降息会造成二次通胀,未来可能会跳过7月选择于9月再次降息。相比之下,美联储降息的门槛要更高,时间也会偏晚。

自4月底以来,美国一系列经济数据都不及预期,市场上的衰退交易再度升温。先是一季度GDP遭遇下修,接着个人消费支出也在放缓,其后芝加哥PMI(采购经理人指数)数据大幅下挫至35.4,创下2022年11月以来的最低点。

联储两难 用嘴加息

但在笔者看来,经济数据的全面回落是对联储局主席鲍威尔“用嘴加息”的条件反射。由于一季度通胀数据的超预期表现,鲍威尔等联储官员争相表示对短期内降息缺乏信心,并认为高利率还将维持下去。5月中旬,鲍威尔甚至还公开怒怼美国财政“不可持续”,有为高通胀甩锅之嫌。

事实上,鲍威尔是想凭借联储局的权威性,发表鹰派言论引导市场预期,而这一招屡试不爽。去年9月,鲍威尔就是靠“用嘴加息”导致美债利率抽高,在某种程度上实现了加息效果──收紧了金融环境、抑制了需求增长,最终美国加息周期实质性停止。

按目前情况,市场通胀预期还处于摇摆状态,若金融条件略有宽松,就会刺激需求重新修复。就如去年四季度市场博弈联储降息,造成美债利率快速回落带动地产、库存和投资的边际改善。

笔者据此合理推测,联储局降息会遵循以下步骤:先“用嘴加息”打压市场预期收紧需求,通胀数据连续下行后再释放降息信号,待外界消化利好开启非连续降息周期,最终完成“鹰派降息”操作。