从九月的第一声雷开始,地产行业就进入了多事之秋。

剧变之下,整个房地产圈都在面临新一轮深层次洗牌,有的房企咬紧牙关坚挺,有的房企运气不好被出清,还有的房企"连夜出逃"直奔隔壁土木建筑行业以避免被石头砸中,不可谓不狼狈。

在这种三天一小雷、五天一大雷的时刻,全行业的神经都紧绷非常,任何风吹草动之于房企,都有可能成为压死骆驼的"最后一根稻草"。

不过资本市场从不讲感情。当多家知名房企接连响起债务警报声,过山车式下滑的股价曲线就会给其沉痛一击,为集团本就剪不断理还乱的账单增添一抹"冬日暖绿"。而这种时候,各大国际评级机构也会带着他们对房企的审判不请自来。

11月5日,穆迪将中国奥园的公司家族评级从B1下调至B2,并将评级列入下调观察名单;11月15日,标普将中南建设的长期发行人信用评级从B下调至B-,展望也从稳定调至负面;11月16日,佳兆业的长期外币发行人违约评级和高级无抵押评级也被惠誉从CCC-下调至C。

多米诺骨牌效应下,一场关于房企评级的"突围之战"正在打响。

39家房企评级被扎堆下调

39家房企评级被扎堆下调债务违约房企是主力

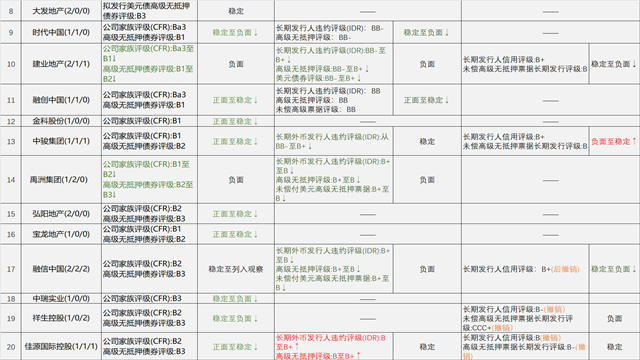

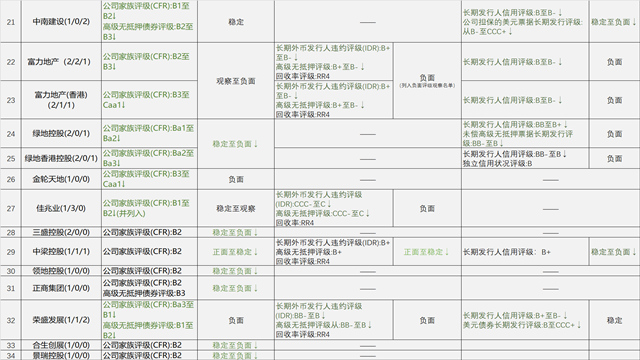

据大公房产不完全统计,自9月份到现在一连串债务违约事件以来,仅两个半月,穆迪、惠誉、标普三大国际评级机构就对中国房企做出了142次调整评级和展望的动作(包括对某一家房企重复调整评级的次数),其中评级和展望被下调的比例高达74.6%,累计有106次。

这一数字完全超过了2020年全年的调整次数,直接创下中国房企评级近年来全年被下调总次数的历史新高。

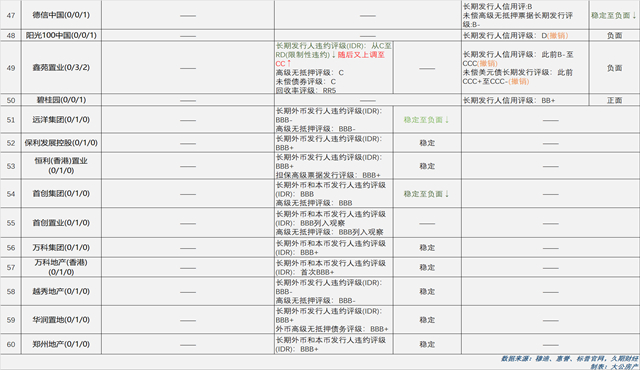

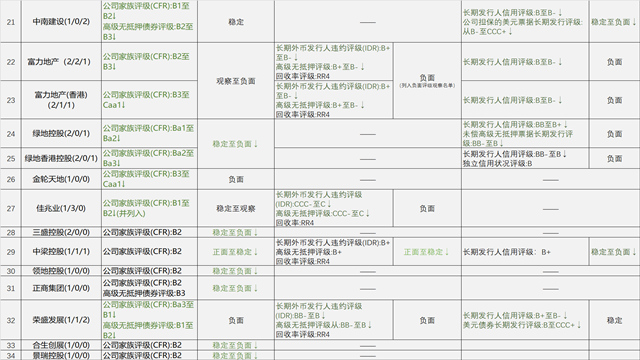

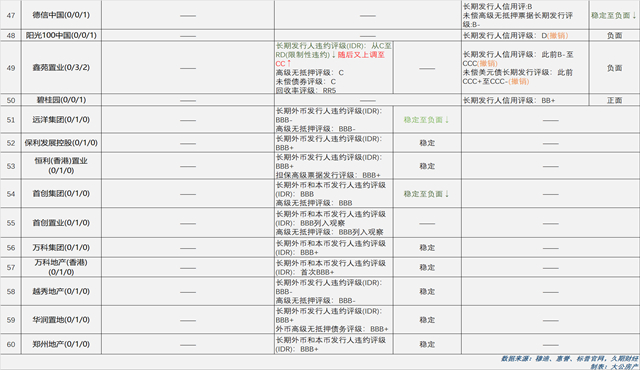

在这一系列评级行动中,大公房产共检测到60家房企的评级状态,涉及公司家族评级(CFR)、长期发行人评级、高级无抵押评级以及展望等。其中,有39家房企的评级展望被下调,包括当代置业、阳光城、祥生控股、雅居乐、融创中国、佳兆业、新力控股等。

从调整频率来看,穆迪、惠誉、标普分别对这39家房企进行了45次、32次和27次调整动作。其中建业地产、融信中国、富力地产、花样年等房企更是在两个半月内被三大评级机构同时下调,有的还被同一机构下调过不止一次。

比如富力地产。9月14日,惠誉将富力地产及其子公司富力地产(香港)的长期外币发行人违约评级(IDR)展望从稳定下调至负面。10月8日,标普又将富力地产的长期发行人信用评级从B下调至B-。10月18日,富力地产的公司家族评级(CFR)再度被穆迪从B2下调至B3,其子公司富力地产(香港)的公司家族评级(CFR)也从B3被下调至Caa1。

从下调原因来看,发生债务违约问题的房企是被下调评级的主力军。

以花样年为例。10月4日晚花样年控股发布公告称,公司一笔2021年10月4日到期的2.06亿美元高级票据已到期,且未能于当日偿还,构成实质性违约。第二日,穆迪就将花样年的公司家族评级从B3下调至了Ca,将其高级无抵押债券评级从Caa1下调至C,并将评级移至负面观察名单。同日惠誉和标普也紧随其后,下调了花样年的评级。

彼时标普认为,花样年控股未能按时付款凸显了其紧张的流动性。且此次本金违约或将引发花样年控股未到期债券的交叉违约,并可能加速公司其他债务的提前偿付。因花样年的信用质量弱化,债权人或要求公司提前还款。

国泰君安曾在一份报告中指出,评级大规模下调带来的会是债券价格的大幅度下跌,然而,更具风险的是若到期后评级仍未有所扭转,将影响后续的债务续期,一旦中断,将带来较明显的违约风险。

据大公房产统计,包括花样年在内,今年以来共有9家房企在中资美元债市场上违约。如当代置业、泛海控股、华夏幸福、阳光100中国、天房集团、泰禾集团、新力控股、蓝光发展,据了解这些房企全部未偿额达280.73亿美元。

两天内集中下调23家房企

融资渠道受限是主因

值得注意的是,花样年本次债务违约算是这次房企降级潮的一个"引爆点"。

9月份时,穆迪、惠誉和标普分别下调房企评级的次数还只是8次、7次和9次,可花样年"暴雷"后的10月份,三大机构下调房企评级的次数就直接上升到了32次、14次和9次,尤其是穆迪,在10月18日和19日两天之内,其疯狂下调了二十多家房企的评级。

具体从企业层面来看,这二十多家房企中,不乏绿地控股、世茂集团、宝龙地产等一向表现稳健的龙头房企。

就拿穆迪下调绿地的评级为例。10月18日,穆迪将绿地控股的企业家族评级(CFR)由Ba1下调至"Ba2",将绿地香港的企业家族评级(CFR)从Ba2下调至Ba3,中期票据计划的高级无抵押债务评级从(P)Ba3下调至(P)B1,高级无抵押美元票据评级从Ba3下调至B1。主体评级展望由稳定调整为负面。

同时,穆迪还将绿地全球中期票据计划的高级无抵押债务评级从(P)Ba2下调至(P)Ba3,将其高级无抵押票据评级从Ba2下调至B。并将上述评级列入进一步下调的观察名单。可以说是一天之内,将绿地"全面诛杀"。

当时穆迪认为,绿地控股不太可能以合理的融资成本发行新的境外债券,以便在未来6-12个月为其到期债务进行再融资;且由于资金条件紧张,购房者信心减弱,绿地控股的合同销售预计将在未来6-12个月下降。

同在10月18日,佳兆业的企业家族评级(CFR)也被穆迪从B1下调至B2。与此同时,穆迪还将佳兆业发行债券的高级无抵押评级由B2下调至B3,并将上述评级列入负面观察名单。

穆迪认为,考虑到佳兆业在未来12-18个月内,是否有足够现金流偿还所有到期的离岸债券存在不确定性,因此进一步下调其评级。

而另一家房企阳光城,穆迪也于当日将其企业家族评级(CFR)由B1下调至B2,主要是因为到近期债市动荡,阳光城以合理资金发行新债券面临不确定性。截至2022年年底,阳光城有大量在岸和离岸债务到期,包括11亿美元的离岸债券和101亿元的境内债券。

对于上述房企来说,融资渠道紧张、销售数据下降、到期债务压力大、流动性风险高,似乎成为了穆迪下调对方评级和展望的主要原因。

而在穆迪之外,惠誉和标普的下调动作也在11月份加快了起来。截至11月19日,惠誉几乎以一天一家的频率下调了12家房企的评级和展望,标普则共下调了10家房企的评级和展望。

有业内人士指出,短时间内对房企的密集调控,反映出评级机构对整个市场抱有悲观状态。从现状来看,不断下降的信用评级,某种程度上也意味着房企的融资难度还将进一步加大。

仅1家房企评级逆势上调

行业分化进一步加剧

不过也并非所有的房企评级和展望都是下调的,在当前这个行业寒冬,仍有部分房企凭借着稳扎稳打的功底实现评级"逆势上涨"。

9月7日,惠誉将佳源国际控股的长期外币发行人违约评级和高级无抵押评级从B上调至B+,展望为稳定。这也是59家房企中唯一一家被上调了评级的房企。

对于评级上调的原因,惠誉认为最主要的是杠杆率的改善。报告显示,基于佳源国际控股的杠杆率在30%-35%之间和其姐妹公司佳源创盛杠杆率保持稳定,佳源国际控股及佳源创盛(以净债务与调整后库存之比衡量)未来两年的杠杆率将保持在40%-45%之间。

值得注意的是,除了这一家评级顺利上调的房企,还有两家房企的评级均出现了不同程度的上调,但这种上调却是非常不稳定的状态。

9月20日,标普曾将中骏集团的展望从负面上升至稳定,并确认其长期发行人信用评级为B+,未偿高级无抵押票据长期发行评级为B。但在11月16日,惠誉却将中骏集团的长期外币发行人违约评级(IDR)、高级无抵押评级以及未偿高级无抵押美元票据的评级从BB-下调至B+,展望为稳定,回收率评级RR4。

而在10月20日,惠誉也曾将鑫苑置业的长期外币发行人违约评级先从C下调至限制性违约(RD),但是后又上调至了CC。

某种程度上来说,房企的信用评级都是对房企经营状况和偿债能力的一种评估判断,如果信用评级持续下调或者非常不稳定,那么必将进一步影响房企融资。

有行业人士认为,在这种行业持续波动的情况下, 资本会涌向财务情况良好的大型房企,加剧行业两极分化趋势,未来行业集中度也会进一步提升。

回望十年前黄金时代的房地产行业,正是风光无限之时。但当浪潮袭来,所有美好与辉煌便都瞬间成为了"明斯基时刻"崩裂的泡沫,令人猝不及防。

从一连串美元债违约到二级市场股债双杀,再到国际评级机构疯狂下调房企评级,近几个月可以说是房地产市场信心最低迷的时刻。不过就在内资一路甩卖港股物业公司自救以及回购美元债提振信心之时,外资却悄悄进场了。

外资抄底中国市场

地产最难时刻或将结束?

11月9日,央行旗下《金融时报》发布一则新闻,里面提到两个重要消息:

一是高盛投资组合管理团队正在买入中国房企债券,拟抄底中国市场。二是金融机构对房地产融资已基本恢复到正常状态。10月地产贷款投放环比和同比均有大幅度回升,初步估计环比增加1500到2000亿。

眼下国内楼市还处于低温状态,内房股持续走低,再加上紧追不舍的评级机构,房企们的生存环境看起来并没有很好过,此时高盛进来抄底,其中释放出来的信号十分耐人寻味。

资本市场最会预测风向。这则消息发布出来的当日,多家房企的公司债就出现反弹,包括"H6泰禾03"、"20世茂04"、"20三花EB"等都出现了不同程度的上涨。

而除了高盛,值得注意的是,美国最大的上市投资管理集团贝莱德也在持续增持内房股票。

11月11日,港交所披露,融创中国获贝莱德增持172.2万股,每股均价13.92港元,共涉资约2396.39万港元。此次增持后,贝莱德对融创中国最新持股数目为2.34亿股,持股比例由4.98%增持至5.01%。

"我们渐渐开始认为,现在是时候涉足中国股市。"贝莱德分析师在报告中表示,许多投资者低估中国股市,担忧政府干预的浪潮而选择抛售,这波卖压造成许多公司估值都受到影响。鉴于中国经济复苏范围扩大,他们倾向于支持风险,并鼓励投资中国资产。

连续不断的外资动作似乎给国内房地产市场带来了回暖的信号,但事实上,回看近几个月来国内的一些政策,似乎也暗示了一些未来动向。

11月9日,中国银行间市场交易商协会曾举行房地产企业代表座谈会。当时就有参会人员透露,招商蛇口、保利发展、碧桂园、龙湖集团、佳源创盛、美的置业等房企近期计划在银行间市场注册发行债务融资工具。有业内表示,这是银行等机构投资者为了防止房企资金链进一步恶化,预备通过债券投资等方式重新为房企"输血"。

据此前报道,11月11日和12日,保利发展和招商蛇口曾顺利在银行间市场发行中期票据。

而在各地方面,此前杭州、济南、苏州、无锡、南京、深圳、上海、广州等地曾陆续公布2021年第三轮集中供地明细。从已披露的细则来看,这次供地和前两次最大的区别在于:降低竞买门槛,资金要求放松。

从上述动作整体来看,房地产至暗时刻或许要迎来一丝曙光。