在众多房企跌宕起伏之际,雅居乐集团“悄悄地”签了几个协议。

10月12日,雅居乐集团控股有限公司发布了关于出售及收购若干股权及转让股东贷款的公告。

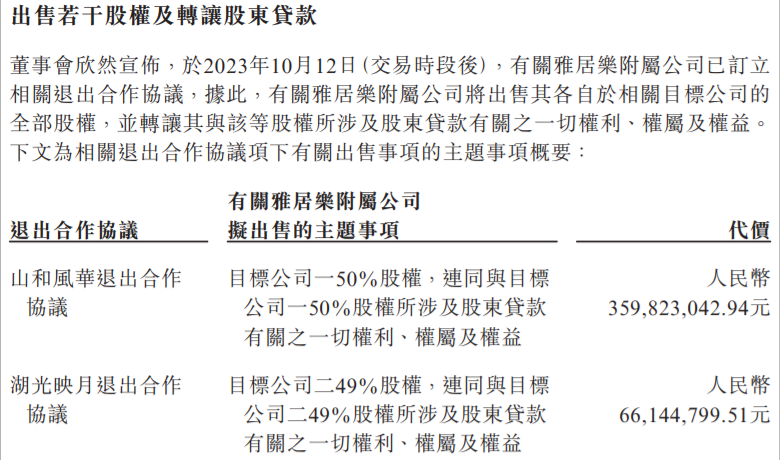

通过公告可以看到,雅居乐旗下附属公司将出售山和风华、湖光映月2个项目各自在相关目标公司的全部股权。

其中,山和风华退出合作协议显示,雅居乐附属公司拟出售常州嘉茂置业发展有限公司(以下简称“目标公司一”)50%股权,连同与目标公司一50%股权所涉及股东贷款有关一切权利、权属及权益,代价3.6亿元。对应目标项目为一宗位于江苏省常州市天宁区风华路的住宅用地,该用地占地面积约4.01万平方米,估计建筑面积约8.03万平方米。

另外,湖光映月退出合作协议显示,雅居乐附属公司拟出售常州嘉宏南城置业发展有限公司(以下简称“目标公司二”)49%股权,连同与目标公司二49%股权所涉及股东贷款有关一切权利、权属及权益,代价6614.48万元。对应目标项目为一宗位于江苏省常州市武进区阳湖西路的住宅用地,该用地占地面积约6.86万平方米,估计建筑面积约13.71万平方米。

雅居乐集团预计,山和风华退出合作协议及湖光映月退出合作协议项下的出售事项将增强集团的流动资金。但在出售事项完成后,将分别录得与目标公司一及目标公司二有关的估计亏损约4.09亿元及约9.68亿元。

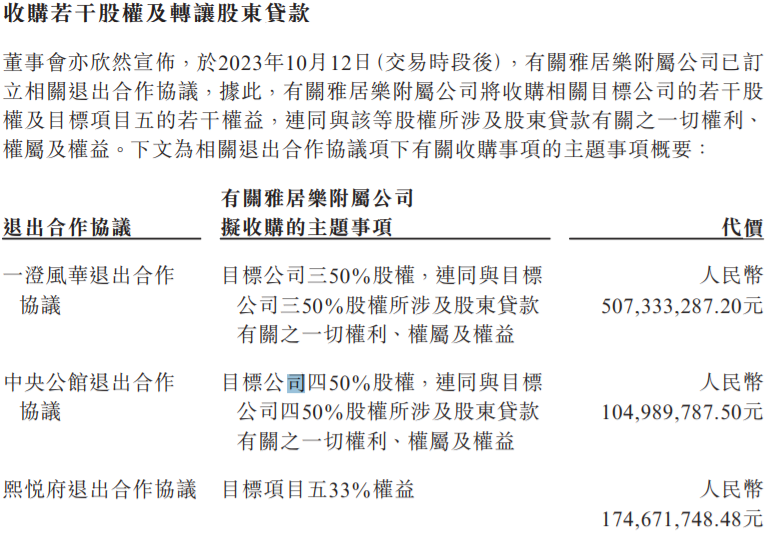

虽然上述两笔交易有所亏损,但雅居乐还是收购了其他公司部分股权及权益。据了解,雅居乐集团在公告中提到,集团将收购3个相关目标公司的若干股权及若干权益,其涉及项目一澄风华、中央公馆、熙悦府。

据一澄风华退出合作协议,雅居乐附属公司拟收购常州嘉宏万丰置业发展有限公司(以下简称“目标公司三”)50%股权,连同与目标公司三50%股权所涉及股东贷款有关一切权利、权属及权益,代价5.07亿元。对应标项目为一宗位于江苏省江阴市人民西路的住宅用地,该用地占地面积约8.9万平方米,估计建筑面积约17.795万平方米。

雅居乐表示,倘常州嘉宏(为此次交易卖方,拥有目标公司三50%股权)将目标公司三的50%股权抵押的银行因任何原因延迟解除有关抵押,从而有利于完成一澄风华退出合作协议目。

另外,中央公馆退出合作协议显示,雅居乐附属公司拟收购启东市雅宏房地产开发有限公司(以下简称“目标公司四”)50%股权,连同与目标公司四50%股权所涉及股东贷款有关一切权利、权属及权益,代价1.05亿元。对应目标项目为一宗位于江苏省启东市科创路的住宅用地,该用地占地面积约4.97万平方米,估计建筑面积约12.43万平方米。

对此,雅居乐表示,此次交易抵销目标公司二与目标公司四之间的欠款后,目标公司四于中央公馆退出合作协议日期仍欠负常州嘉宏1.05亿元。

熙悦府退出合作协议显示,雅居乐附属公司拟收购目标项目五33%权益,代价1.75亿元。目标项目五为一宗位于江苏省常州市新北区华山路的住宅用地的开发项目,该用地占地面积约9.84万平方米,估计建筑面积约15.07万平方米。交易完成前,常州雅居乐为目标项目五67%权益的持有人,其作为常州盈丰的代名人持有目标项目五的33%权益,以清偿债务1.75亿元。

通过公告可知,作为参与此次交易的目标公司二、常州亿兆、常州盈丰、常州新雅、雅居乐集团间接全资附属公司的常州雅居乐、南通雅居乐,已于10月12日订立债务抵销协议,以抵销及结算各自在退出合作协议项下的应付代价。

雅居乐也在公告中提到,签订退出合作协议符合公司及股东整体利益,有利于短期及长期优化集团的资产,令集团利益最大化。同时,收购事项将便于集团在定价、成本分配、营销策略、住宅单位的定位及品牌、更好锁定客户方面拥有更大灵活性及控制权,以及通过收购事项巩固对其他房地产项目运营及开发的控制权等。

那么,雅居乐流动性压力经过此次交易又将得到什么程度的缓解呢?就此,大公房产致电雅居乐相关负责人,但截至发稿仍未得到回复。

在IPG中国首席经济学家柏文喜看来,雅居乐此次出售两家常州公司并购买三家公司的股权可以被视为一种资产腾挪。是公司资产重组和优化的一种常见手段,通过出售不相关或低效资产公司可集中资源发展核心业务,提高运营效率和盈利能力,同时购买其他公司股权可以使公司获得新的资产、扩大市场份额或进入新的业务领域。

对于雅居乐而言,柏文喜分析表示,这是为了调整其资产组合,以适应市场变化和实现战略目标。

其实,雅居乐资产腾挪的背后是负债的高启。

通过财报可以看到,自2021年开始,雅居乐账面资金就不足以偿还公司短期债务。年报显示,截至2021年年末,雅居乐账面资金约为228.07亿元,而一年内要偿还的债务高达296亿元,其总负债更达到到了2271.3亿元。

为了缓解债务压力,雅居乐开始进入疯狂甩卖资产的状态。2022年1月10日,雅居乐发布公告称,2021年7月1日至12月31日期间,集团已就14项非核心物业的出售订立若干物业认购书及/或物业买卖合同其中包括酒店5宗、商场2宗、售楼部3宗、小区商业配套3宗、公寓1宗,出售物业所得的28亿元,将用作集团一般营运资金。

2022年1月24日,雅居乐再次发布公告称,集团以18.44亿元出售广州利合集团26.66%的股权给中海地产。

然而,相较于雅居乐背负的千亿债务来说,只是杯水车薪。

不过,雅居乐旗下物业公司也开始为母公司输血。于2021年11月份,雅居乐附属公司发行本金总额为24.18亿港元的可交换债券,期限5年,年利率7%。根据协议,这笔债券可交换约8799.13万股雅生活服务股份,占后者现有已发行股本约6.2%。

2022年8月19日,雅生活再次成为“移动血站”。彼时,雅居乐发布公告成,以7.01港元/股(较上一日收市价折让16.05%)出售4900万股雅生活服务H股,占雅生活于公告日期已发行股本约3.45%。此次出售完成后,雅居乐于雅生活持股比例由54.31%降至50.86%。

但此次出售雅生活部分股份,雅居乐预计将获得约3.43亿港元。该集团表示,这笔资金将用于加强集团的资产负债表及财务流动资金,推动集团的持续健康发展,增强集团的短期偿债能力。

在频频“忍痛割肉、吸血”后,雅居乐的账面有所缓和。于2022年12月31日,集团的总借贷相对于2021年12月31日减少243.88亿元。

但是,截至2022年12月31日,雅居乐现金及银行存款总额仅有160.91亿元,较2021年下降了58.12%。

与此同时,雅居乐各个核心财务数据均出现了不同程度的下滑。于2022年,集团营业额540.34亿元,同比下降26%;净亏损133.73亿元;归母净亏损为149.81亿元;毛利为10.01亿元,同比下降94.74%。

从整体盈利情况来看,雅居乐的毛利率增速已十分疲乏。从2018年到2022年,该项指标先从43.95%下滑到1.9%,为今年最低水平。

而且就目前而言,雅居乐仍面临着不小的短期资金压力。截至2022年末,雅居乐的现金资产只有84.63亿元,而短期借贷多达240.27亿元,现金仍然无法覆盖短期借贷。

截至2023年6月30日,雅居乐短期借款仍有214.88亿元,现金及银行存款为153.75亿元,现金及现金等值项目仅有70.3亿元。

从雅居乐最新销售数据也能看出,目前该公司亏损情况仍未得到缓解。于2023年9月,集团连同合营公司及联营公司以及雅居乐项目的预售金额合计为31.7亿元,同比下降9.43%,对应建筑面积为21.3万平方米,同比下降26.04%。截至2023年7月31日止九个月,集团连同合营公司及联营公司以及雅居乐项目的预售金额合计为362.1亿元,同比下降31.68%,对应建筑面积为242.7万平方米,同比下降41.83%。

业绩的一路下滑最终也导致了股价的一路下跌。雅居乐的股价从1月一直下跌至10月。截至2023年10月13日收盘,雅居乐的股价已经下跌至0.84港元,较2023年1月1日开盘价2.31港元下降了63.64%。