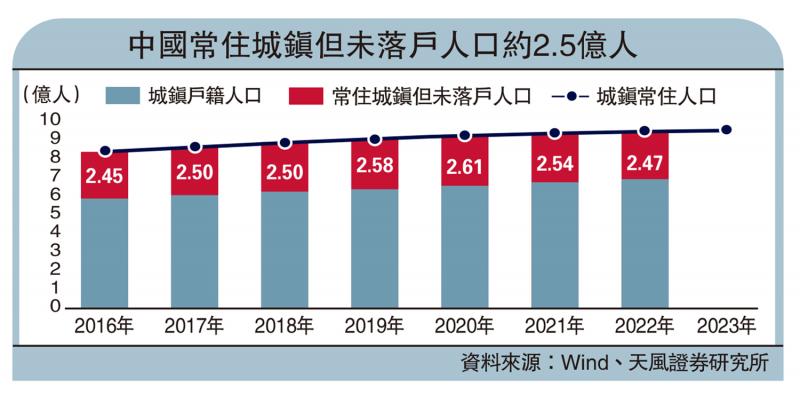

图:中国常住城镇但未落户人口约2.5亿人

在经历了连续两年多的调整以后,市场开始担心中国房地产可能会重演日本90年代或美国2007年的危机。尽管中、日、美房地产市场存在一定的相似之处,但也有诸多本质上的不同。

日本在1960至1975年经历了快速的城镇化发展,城镇化率在15年的时间由63.3%提升到75.7%,年均提升0.83个百分点。1976年开始日本城镇化进程显著放缓,1976至2000年城镇化率的年均提升幅度仅有0.27个百分点。

2000至2010年,日本推行市町村“平成大合并”,使很多“村”通过行政力量被撤销,导致城镇化率出现了一次统计意义上的非自然提升,并没有直接带来人口由农村向城市的快速流入。因此,从人口的角度上来看,日本真实住房需求增长在1976年出现了拐点。

城镇化率有提升空间

但日本的房价在城镇化进程放缓以后反而出现大幅的上涨。1978至1991年,日本实际房价指数连续上涨14年,累计升幅高达80%,而其间日本城镇化率仅提升了1.5个百分点,房价的上涨缺少真实需求的支撑,房地产泡沫由此产生。

在日本地产泡沫破裂的过程中,实际房价指数下跌了18年,直到2009年才开始触底回升,其间累计下跌达44%,实际房价指数基本回到了泡沫之前的水平。

与日本当年相比,中国房地产目前仍有真实的住房需求做支撑。截至2023年,中国常住人口城镇化率约66.2%,相当于日本1963年的水平,距离日本1975年城镇化进程由快到慢的拐点仍有10个百分点的提升空间。

更何况,截至2022年,中国户籍人口城镇化率尚不足50%,与中国常住人口城镇化率还相差17.5个百分点。只要户籍制度改革还在继续,城镇化率就还有很大的提升空间。

中国目前约有2.5亿人没有在户籍地工作和生活。没有户籍意味着在一些大城市不具备购房资格,抑制了一部分正常的购房需求。所以,中国的房地产市场供求关系的区域分化较大,有些人口淨流出地区的房地产可能面临结构性的过剩,而有些人口淨流入地区的房地产可能仍然存在结构性不足。

截至2022年,中国有18个省份的常住人口数量小于户籍人口,人口呈现淨流出趋势,其中河南缺口较大约为1664万人;其余13个省份的常住人口数量则大于户籍人口,人口保持淨流入,其中广东、浙江较为明显,常住人口分别超出户籍人口2607万人、1466万人。

居民购房杠杆不高

中国居民购房的平均杠杆并不高。人民银行2018年《中国金融稳定报告》中曾提到中国居民购房的平均首付比例在34%以上。因此,即便是在房价最高点购房,房价也需要平均下跌三分之一以上才会使房产成为负资产。

而房价快速上涨是从2015至2016年开始的,许多人并非在最高点买房,所以即使房价下跌导致财富效应缩水,但房子成为负资产的比例可能并不高。购房杠杆不高,意味着房价的下跌可能不会太快。

2008年美国次贷危机的爆发速度之所以很快,原因之一是很多低偿还能力的购房人的首付比例较低,甚至约等于零,房价稍有下跌就会使房产成为负资产。而个人破产制度的存在,又使得购房者可以宣布破产后断供,将风险转移给银行。

结果很短时间内,银行被迫得到了很多淨值为负的房产,而银行又需要尽快折价转变成流动性,导致房产抛售压力加大、房价下跌得更多,又使得更多的房子成为了负资产,最后层层放大为系统性风险。

而中国目前除了深圳做过试点以外,没有个人破产制度。因此,即使房子成为了负资产,断供后被银行收走法拍,银行依然可以向个人追偿剩余贷款。也就是说,风险不会在短时间内集中到银行和金融系统上,减慢了风险的传导速度。

虽然中国房地产市场曾出现泡沫化倾向,但是推动泡沫化倾向的依然是实际需求,并非单纯的金融泡沫。中国没有类似美国复杂的房地产衍生品市场。

美国次贷危机首先是MBS(住房抵押贷款证券化)出了问题,然后扩散到CDS(信用违约互换)和CDO(债务担保业务)。而中国没有此类衍生品,房地产虽然有下行风险,但风险加速扩散的动力受到了抑制。

当然,笔者并不是认为中国房地产的调整已经确认结束,而是要理性看待调整过程,经济背景和体制不一样,单纯的国际比较没有意义。

2021年下半年以来,中国房地产风险已经持续和快速地化解,低杠杆、低金融化程度、没有个人破产制度,都可以被看作是地产风险传导的减速器。