图:越南出口回升趋势将会持续,主要是在利率下行预期下,海外需求续回暖。

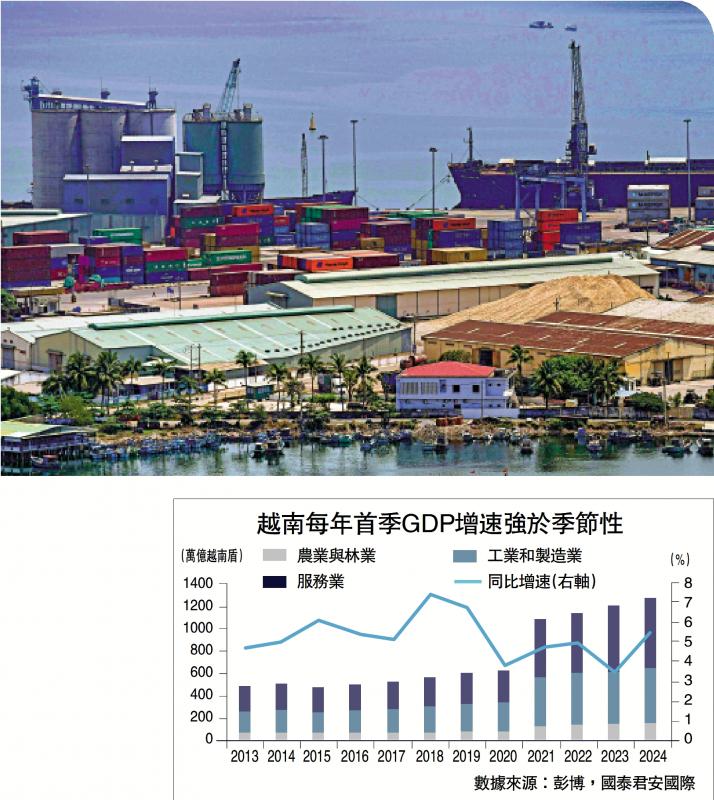

步入2024年,越南经济复苏之路愈发清晰,在全球供应链和投资资本流动性改善、周边国家经济复苏等因素共同作用下,出口回暖拉动越南一季度GDP强劲复苏,同比增长5.66%,较之前四年同期水平显著提升。

2022年以来,在美联储激进加息,以及越南加大对地产行业整顿力度的影响下,市场对房地产及金融业的风险担忧情绪开始蔓延,越南楼市、股市、汇市遭受三重重创。受此影响,2023年越南经济增长显著放缓,资产价格大幅贬值。此外,电力短缺,海外需求疲软,越南作为亚洲重要的智能手机、电子产品和服装出口国,2023年前三季出口持续收缩,增速一度下探至-21.3%。市场开始质疑越南能否继续成为合格的“世界工厂”。

外需回暖刺激出口

作为典型的出口导向型经济体,全球需求疲软对越南出口影响极大。2024年一季度,美、韩、日等越南主要贸易伙伴需求持续回暖,推动出口增长17%至931亿美元,进口增长14%至850亿美元,贸易顺差达81亿美元。电子产品出口增长30%,智能手机增长10%,服装增长7.9%。

美国库存周期见底对出口边际影响已经消弭,越南出口增速有望持续上行。美国是越南最大的出口国,2023年越南对美出口占比超28%。美国库存周期于2022年下半年见顶,在高利率及低经济增速预期下,美国随即进入了接近一年的去库存阶段。美国去库存对越南的影响是显著的,在经历砍单潮后,越南出口增速一度创下十馀年最低值(-22.4%)。

整体而言,高利率对美国经济的冲击不再显著。换言之,美国经济在高息环境中的新常态趋势愈发清晰。截至2023年末,美国库存总额的同比增速已向上反弹至0.4%,库存周期拐点或已出现。往前看,在近期强劲经济数据支撑下,美国库存增速有望持续上行。叠加2023年美越两国正式确立为全面战略伙伴关系,来自最大出口国需求的回暖将成为越南出口最大的上行驱动力。

作为“新兴之秀”,越南电子行业在过去十年间经历了爆炸式发展,过去几年海外需求回暖对越南出口的干扰,反而再次印证了电子行业在越南制造业中的核心地位。2022年,越南贸易顺差额为112亿美元,而电子工业贸易顺差就高达112.46亿美元。

近年全球科技龙头在越南建厂已成大趋势,2023年越南科技行业“好事连连”。苹果主要供应商在越南投建两个工厂;EDA大厂新思科技宣布将与西贡高科技园区合作开设半导体设计和孵化中心;芯片设计商Marvell宣布将胡志明市的子公司升级为“全球研发中心”;AI科技“一哥”英伟达CEO黄仁勳与越南当局讨论半导体领域的合作协议,表示未来将投资2.5亿美元用于建设在越南的芯片中心。

全球科技巨头纷至沓来带来了巨额资金流入,并对越南经济形成了全面的拉动作用。越南2024年国外直接投资延续了火热上行态势,继2023年全年增长62%,今年一季度同比增速进一步飙升至171%。

外资大规模流入及海外需求回暖持续修复越南制造业景气度,2024年一季度越南制造业PMI(采购经理人指数)较之前显著改善,基本维持在扩张区间。从微观角度看,2024年一季度,越南全国新注册企业数量3.6244万家,注册资金133.06亿美元,分别同比增长6.9%和7%。这也能在侧面反映出越南国内市场对经济整体的预期较为乐观。

地产整顿接近尾声

房地产行业整顿是越南经济失速的重要内部原因。2022年下半年,受新冠疫情、通胀及美联储加息影响,越南外需走势疲软。同一时期,越南当局加强打击贪腐和收紧监管措施,进一步推高国内外投资者的避险情绪,引发了一连串的经济影响。在此期间,数百家小型发展商和房地产企业因融资困难相继破产。未破产的企业也因房价下跌和滞销影响,面临资金回流不畅问题,新房供应更是停滞不前。不可否认的是,房地产整顿在外部环境恶化的同时成为了越南经济失速的重要内部困扰。

2023年下半年以来,越南政府和开发商“三重组合拳”共同发力推动房地产行业复苏。首先,政府先后四次降低经营利率以提高购房者实际购买力;其次,政府发布了支持可再生能源公司债务重组的通知,缓解了地产商通过债市融资的压力;最后,房地产开发商推出了更灵活和实惠的销售活动,以更高的折扣吸引购房者。

三重组合拳效果是显著的,2023年下半年越南两个核心城市河内和胡志明市公寓新增供给环比分别大幅增长60%、14%。虽然成交量尚不及巅峰期,但是量价齐升的趋势也显示出房地产行业或已寻得底部区间。

往前看,在政策和利率环境的双重加持下,越南房地产行业有望再次进入上行空间。一方面,即便美联储降息时间一推再推,但是利率见顶已是大概率事件,越南房贷利率下行空间已经打开,这意味着购买力将会得到切实提升,需求也会因此改善;另一方面,越南政府陆续通过了三个房地产行业的重磅政策:《房地产经营法(修订)》、《住房法(修订)》和《土地法(修订)》,这三个政策都将于2025年1月1日生效。回顾上一次越南政府大规模修订相关法律,越南房地产迎来了2018-2022长达五年的高速增长。随着房地产行业风险逐步出清,在政策和利率环境的双重加持下,越南房地产长期向好。

不可否认的是,随着制造业的转型升级,越南基础设施建设的不足被很多跨国企业所诟病。以2023年为例,持续高温及严重干旱使越南陷入供电危机,这对制造业的正常运营产生了严重干扰。隐藏在电力短缺背后的远远不是眼前高温干旱导致的降温设备用量激增,而是制造业飞速发展背后基础设施建设的不足,电力系统只是冰山一角。制造业扩张、科技行业飞速发展背后离不开强大的供电系统,然而很多历史遗留问题的存在却导致电力市场成为经济发展的拖累。

面对电力供给的不足,越南政府选择主动出击。在2024年3月下旬与国外投资者的记者会上,越南总理范明正誓言不会再出现电力短缺问题。总理的表态掷地有声,截至3月15日,煤炭进口量(主要来自澳洲和印度尼西亚)比去年同期增长了约88%。据官方估计,今年前两个月国内矿山的产量也增长了3.3%,可以满足越南需求的一半左右。进口量和国内产量相结合显示,在通常较为平静的1月至2月期间,煤炭供应量每月超过800万吨,比过去两年的月平均水平高出近9%。

电力只是越南基建领域的一个缩影,除此以外,越南政府承诺对基础设施的投资会超过其GDP的6.0%,相较之下东盟平均水平仅有2.3%,这反映出越南致力于加强其在全球制造和供应链领域的地位。值得一提的是,越南政府负债率较低,截至2021年仅有39%,这意味着其有较大的政策空间来推动基建建设。在当前产业链格局下,越南的基建与制造业将会互相强化成为经济向上的重要动力。

对越南而言,疫情与海外需求走弱及国内楼市冲击所带来的黑暗时刻基本已渡过。一方面,就外部环境而言,利率下行预期下海外需求预期持续回暖,出口回升趋势将持续;另一方面,来自内部地产行业整顿的冲击已经渐渐消退,核心城市房地产已经出现量价齐升的趋势。往前看,在政策对房地产和公共基建领域的大力支持下,越南经济有望以电子制造为核心再次进入较长期的上行空间。